华夏时报(www.chinatimes.net.cn)记者 冯樱子 北京报道

近期,随着2022年度业绩报告发布的还有上市银行的分红预案。其中,多家上市银行拟派现规模持续创上市以来新高。

其中,六大国有银行拟派现规模在255亿元至1081.69亿元区间,排名榜首的工商银行连续两年分钱超千亿元,被称为A股的“分钱大户”。

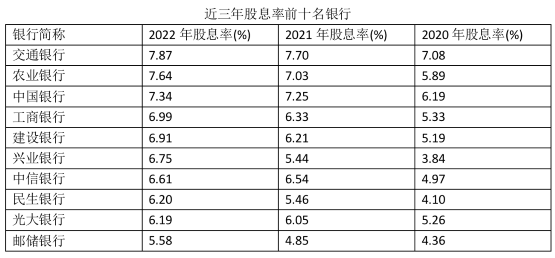

截至4月7日,在22家已发布分红公告的银行中,股息率超5%的有14家;现金分红比例超30%的有11家。

“上市公司是不能当‘铁公鸡’一毛不拔。”3月27日,在招商银行2022年度业绩说明会上,招商银行董事长缪建民表示,“作为上市公司,每年都应该对股东保持一定比例的分红。因为投资者投资上市公司目的就是两个:赚取资本利得,赚价差;获取分红。”

六大行股息率均超5%

“买银行股得按10年持有,相当于大额存单了,利息还高。”一名投资者刘先生对《华夏时报》记者表示。

六家国有大行一直是上市公司中当之无愧的分红主力军。根据财报披露,六大行今年拟派现规模在255亿元至1081.69亿元区间。其中,排名榜首的工商银行连续两年分钱超千亿元,今年拟每10股派发现金红利3.035元,A、H合计派发现金红利总额达1081.69亿元。

其余几家国有大行紧随其后,其中,建设银行、农业银行、中国银行、交通银行、邮储银行拟派发现金股息分别为972.54亿元、777.66亿元、682.98亿元、277.00亿元、255.74亿元。

从股息率看,以每股派现金额与当年末收盘价为基准计算,六大行的股息率均超过了5%,股份行中的浙商银行、兴业银行、光大银行、民生银行、中信银行和招商银行的股息率也在5.14%至7.3%区间。

3月31日,中国银行行长刘金在2022年度业绩发布会上表示:“如果考虑股息分红,这两年中行A股股东总回报超过了13%,H股超过了26%,为广大股东提供了较好的投资收益。”

此外,一家公司的股息率不仅只看一年,还需关注其持续性。《华夏时报》记者统计了过去三年股息率均超过3%的上市银行,共有10家,包括六大行和光大、兴业等多家股份制银行。

“2022年农行A股的分红收益约为7.6%,H股约为9.3%,明显高于同期国债和理财产品的收益水平。”农业银行董事会秘书韩国强在业绩发布会上表示,农行始终坚持“股东利益最大化”原则,在考虑保证股东即期回报的基础上,兼顾自身长期发展。自上市以来,农行一直保持了较高的分红率,均在30%以上。

招商证券银行业首席分析师廖志明曾指出,上市银行多年来一直用真金白银的方式回报股东,现金分红力度与业绩增长幅度步调一致。这体现了在持续提升服务实体经济质效、保持业绩稳定增长的同时,上市银行履行合理回报股东义务的决心。

此外,在国有大行和股份制银行“豪气”分红的同时,一些中小银行也采取了不分红的措施。其中,一家上市城商行因“连续三年未进行分红”遭到投资者的多次抱怨。

对此,该行在业绩说明会上进行了说明,以“顺应监管引导留存未分配利润将有利于本行进一步增强风险抵御能力”和“留存的未分配利润将用作本行核心一级资本的补充”这两个主要理由作了回应。

招联首席研究员、复旦大学金融研究院兼职研究员董希淼对《华夏时报》记者表示,对于一些业绩平平的银行,更应该将利润留存转成资本,用于补充资本,增强资本的实力,以更好地增强发展的稳健性,提升为实体经济服务的能力。

对此,监管部门亦有此导向,对于一些经营业绩、资本充足率、不良率等指标不佳的银行,监管部门甚至会直接窗口指导要求减少或不要分红。

关注长期投资价值

“很多人不看好银行股,觉得挣钱太慢了。我个人感觉,不亏钱就已经跑赢一半的韭菜了。”上述投资者刘先生对《华夏时报》记者表示,“银行股长期持有,收益还是很可观的。”

利润、分红稳健增长的同时,多家上市银行股价均处于“破净”状态。对此,银行管理层在业绩发布会上提到,当前市场对银行估值偏低,呼吁投资者关注长期投资价值。

“整体而言,目前银行板块估值都较低,中长期看银行股价‘向下有支撑,向上有空间’。”中信银行副行长谢志斌表示。

“包括中国银行在内的国有大行的整体估值水平明显偏低,还没有准确反映出投资价值。”刘金透露,他个人也投资了一只大型银行的股票,约几万股。现在还经常低于十几年前的购买价。

他曾在中国银行2021年业绩发布会上提醒投资者:“对中国银行这只股票该出手时就出手,该下单时就下单。”

刘金表示,投资者不妨把时间轴拉长一些,把坐标系放大一些,不仅关注盈利、经营管理质效和资产质量的稳定性这些指标,同时也需认识到这背后的强大支持。

对于银行股,刘金认为,既要看股价,又要看分红;既要看当期,又要看长远;既要看财务指标,又要看综合表现;既要看作为上市公司备受关注和追捧的成长性,又要看国有控股大型商业银行的稳健性;既要看到商业银行运营的一般规律,又要看到中国特色社会主义制度的优势。

回溯过去三年的行情,在疫情和经济周期的影响下,银行板块估值受到压制。而随着国内生活生产秩序逐步恢复,银行股估值或有充分的修复空间。

尤其在疫情放开、地产化险、经济复苏三重因素加持下,业内认为银行板块或将收益。光大银行金融市场部宏观研究员周茂华曾对《华夏时报》记者表示,国内经济活动恢复,企业经营改善,利好银行盈利与资产质量改善。同时,银行估值低洼,不少银行估值处于破净状态,预计后续银行估值修复行情偏乐观。