针对上半年流动性极松的现象,市场上不少观点将其归因于贷款需求偏弱。在我们看来,理解这一轮流动性宽松的关键在于存款。

第一,Q2货政报告未提三项表述,已释放政策基调小幅修正的信号。在主张 “下半年需防范经济过热 ”思潮下, 7月会议的政策基调淡化稳增长,强调保持定力。 8月 10日央行发布 Q2货政报告,对政策基调做出调整,稳增长权重再次上升。表现在没讲管好货币总闸门,没讲稳住宏观杠杆率,没讲引导市场利率围绕央行政策利率平稳运行。也表现在央行今天给出降息大礼包, MLF和 7天 OMO利率均下降 10个基点。

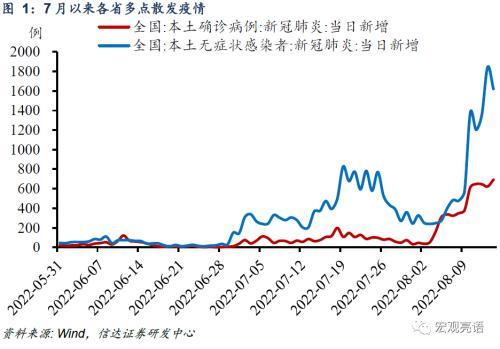

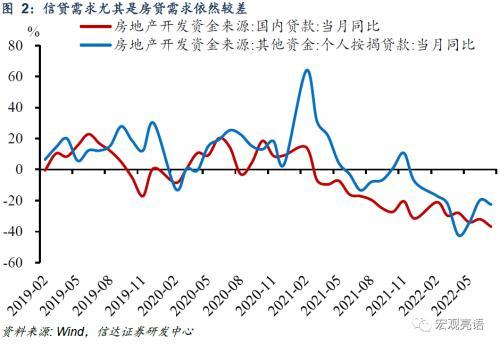

第二,近期形势表明,“经济过热”观点存在误判。一是 7月以来各省多点散发疫情,对经济的扰动明显大于 6月。二是地产走弱,房价仍在筑底,销售、投资、拿地数据同步回落。三是经济主体预期仍弱, 7月 PMI重回荣枯线以下,金融数据出现明显回调。四是 7月经济数据全面不及预期,尤其需要关注青年人群失业率再创新高,稳就业形势严峻。

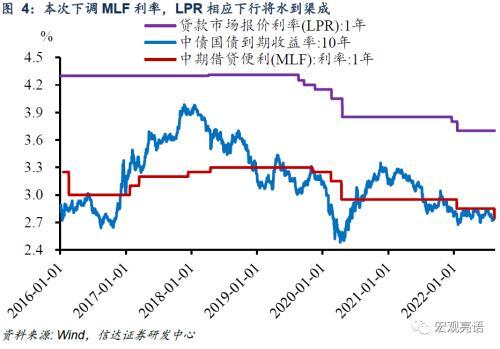

第三,本次政策利率下调后,LPR相应下行将水到渠成。6月份以来,市场对于降 LPR的预期持续落空,一大原因是银行面临息差压力较大,负债成本较贷款利率下降更慢,难以推动 LPR下调。本次下调 MLF利率,将推动 LPR下行一步到位,提振实体经济融资需求和稳住房地产市场。

第四,MLF小幅缩量是对下半年留抵退税的合理应对。上半年留抵退税 1.8万亿,补充了大量流动性,是今年以来流动性宽松的重要原因。下半年留抵退税仍有约 4300亿,仍将继续补充流动性。中央和央行都强调继续保持流动性合理充裕, MLF小幅缩量将与下半年流动性投放形成对冲,不会改变流动性合理充裕的格局。

第五,央行逆势降息,人民币汇率怎么办?短期内中国经济主要面临疫情扰动,大方向上企稳复苏。美国经济受高通胀和激进加息影响,已出现放缓迹象,暗藏衰退风险。对比之下,中国经济基本面或再度具备比较优势,缓解汇率贬值压力。此外,央行储备有较多稳汇率政策工具,有应对余地。

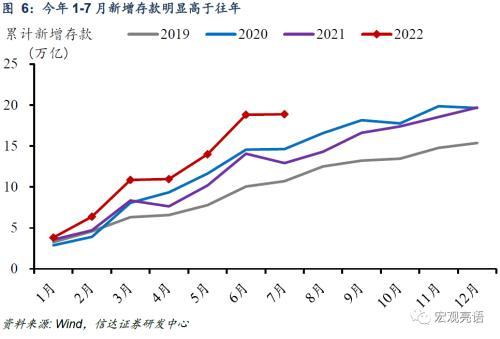

理解这一轮流动性宽松的关键在于存款。今年 1-7月新增存款明显高于往年,主要来自企业和住户存款的贡献,前者高增的核心原因是留抵退税,后者则受居民储蓄意愿高企的影响。一般存款增加能够全面改善银行流动性,同时也为同业投资业务创造了空间。今年以来银行同业投资增长较快,进一步加剧了资金面宽松。

下半年流动性宽松的故事仍将继续。一方面,央行降息,资金利率定价中枢同步降低。另一方面,下半年存量工具将继续补充流动性,包括 4300亿留抵退税, 3400亿央行再贷款工具等。央行通过 MLF小幅缩量缓慢收水是对下半年流动性投放的合理对冲,不会改变流动性合理充裕的格局。

风险因素:疫情再度恶化,增量政策推出不及预期,美欧经济衰退。

正文

一、如何理解“MLF缩量+降息”的政策组合?

第一,Q2货政报告未提三项表述,释放了政策基调小幅修正的信号。前段时间一派观点主张下半年需防范经济过热,在此思潮下 7月会议的政策基调淡化稳增长,强调保持定力。 8月 10日央行发布 Q2货政报告,对政策基调做出调整,稳增长权重再次上升。表现在没讲管好货币政策总闸门,没讲稳住宏观杠杆率,没讲引导市场利率围绕央行政策利率平稳运行。也表现在央行今天给出降息大礼包, MLF和 7天 OMO利率均下降 10个基点。

第二,近期形势表明,“经济过热”观点存在误判。

一是疫情反弹。7月以来各省多点散发疫情,受影响较大的海南省多个市县实施全域静态管理, 8月份新增确诊病例进一步上升,对经济的扰动明显大于 6月。

二是房地产走弱。房价仍处于筑底阶段, 7月商品住宅销售价格下降城市个数增多,一线城市环比微涨,二三线城市环比整体下降。受房价预期疲弱的影响, 30城销售数据再次回落,房企拿地热情不高, 7月土地成交价款累计同比 -43%,仍呈现为深度负增长。地产下行一方面拖累经济复苏, 7月房地产投资累计同比下降 6.4%,较上月再降 1个百分点。另一方面影响财政收入, 1-6月土地出让金收入同比下降 31.4%,对财政支出形成制约。

三是经济主体预期仍弱。7月制造业 PMI为 49%,重回荣枯线以下,产需指数均下滑,新订单指数和生产订单指数分别降至 48.5%和 49.8%。 7月金融数据也出现了明显回调,新增信贷同比少增 4010亿元,票据融资为唯一正增项,信贷结构仍较差。新增社融同比少增 3191亿元,社融增速小幅回落 0.1个百分点至 10.7%。

四是最新发布的7月经济数据全面不及预期。央行宣布降息后仅半个小时,国家统计局公布 7月经济数据。工业增加值当月同比小幅回落至 3.8%,固定资产投资累计同比下降 0.4个百分点至 2.7%,消费未能延续回暖势头,社零当月同比降至 2.7%。值得注意的是, 7月 16-24岁失业率升至 19.9%,再创新高,稳就业形势严峻。

第三,本次政策利率下调后,LPR相应下行将水到渠成。从 “市场利率 +央行引导 →LPR→贷款利率 ”的传导机制来看,央行为引导融资成本下行付出了大量努力,包括推行存款利率改革,引导银行降低利率高于 LPR的贷款占比等。 6月份以来,市场对于再降 LPR的预期持续落空,一大原因是银行面临息差压力较大,贷款利率较负债成本下降更快,难以推动 LPR下调报价达到最低步长。本次下调 MLF利率,将推动 LPR下行一步到位,提振实体经济融资需求和稳住房地产市场。

第四,MLF小幅缩量是对下半年留抵退税的合理应对,二者形成对冲,不会改变流动性合理充裕的格局。上半年留抵退税 1.8万亿,补充了大量流动性,是今年以来流动性宽松的重要原因。下半年以来,中央和央行都强调继续保持流动性合理充裕,尚未表露引导政策转向的态度。从存量政策上看,留抵退税仍有约 4300亿,央行有 3400亿再贷款工具于 7月首次申请,此外还包括普惠小微、绿色贷款、碳减排支持工具等,都将继续补充流动性。

第五,央行逆势降息,人民币汇率怎么办?短期内中国经济主要面临疫情扰动,大方向上企稳复苏。美国经济受高通胀和激进加息影响,已出现放缓迹象,并伴随衰退风险。对比之下,中国经济基本面或再度具备比较优势,缓解汇率贬值压力。此外,央行可动用的稳汇率工具包括调整外汇存款准备金率、启动逆周期因子、加强资本项目管制等等,留有较为充分的后手余地。

二、流动性宽松的故事仍将继续

存款增速一路上升,新增存款明显高于往年。7月末金融机构各项存款增速为 11.4%,追平 2016年 10月以来的最高值,连续 6个月回升,较去年末提高 2.1个百分点。从增量上看,今年 1-7月,金融机构累计新增人民币存款 18.9万亿,同比多增近 6万亿。疫情前的 2019年,全年新增存款为 15.4万亿,今年上半年增量已超过 2019年全年增量。

从结构上看,这一轮存款高增主要来自于企业和住户存款的贡献。截至 7月末,新增存款中 53.0%为住户存款, 22.6%为企业存款, 9.3%是非银存款, 5.3%是财政存款,剩下的 9.9%主要是机关团体存款和境外存款。

企业存款高增的核心原因是留抵退税。按照财政部数据,上半年共有 18455亿元留抵退税款退付到纳税人账户,达去年全年税务部门办理退税规模的 2.9倍。此外,还有出口退税比上年同期多退 1913亿元,增长 21.2%。 7月份以来留抵退税政策红利继续释放,根据国家税务总局 7月新闻发布会的最新数据,当月执行留抵退税金额约 1739亿。留抵退税的过程中,国库资金拨付至纳税人账户,将直接增加企业的银行存款,改善企业生产经营活动现金流。

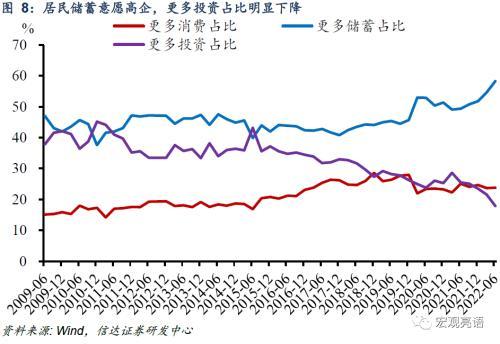

住户存款多增系居民储蓄意愿高企的结果。据央行调查问卷显示,今年二季度居民更多储蓄占比为 58.3%,较上季大幅上升 3.6个百分点,创历史新高。与此同时,更多投资占比下降明显。疫情期间居民储蓄意愿上升已有先例可循, 2020年疫情爆发后,当年一季度更多储蓄占比为 53%,较上季大幅上升 7.3个百分点。

存款上行能够全面改善银行流动性。从量上看,企业、居民存款上升能够增加银行的主动负债,资产端存放央行款项增多,进而对超储形成补充。从监管指标上看,一般存款增加能够改善流动性相关指标,进一步解绑银行流动性约束,为开展同业投资业务创造空间。

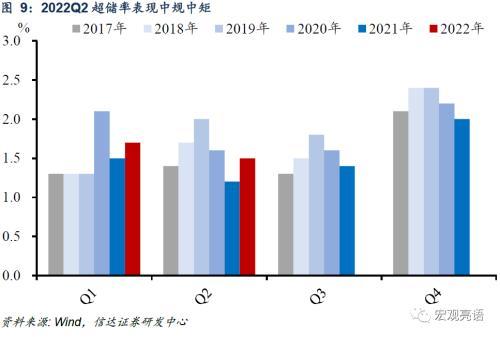

2022年以来银行同业投资增长较快,是造成流动性量价指标背离的关键原因。2022Q2超储率为 1.5%,低于往年均值水平,没有呈现极松状态,说明银行并未将资金闲置。从资金投向上看, 2022年以来银行同业投资增长较快,截至 7月末,其他存款性公司对同业债权同比增速为 7.7%,比去年全年增速回升 6.2个百分点;对实体债权同比增速为 9.7%,比去年全年增速下降 0.2个百分点。银行同业业务扩张时,对同业资产配置需求增加,推动货币市场资金利率下降(同业存单收益率、 DR007等),进一步造成了与政策利率的大幅偏离。

下半年来看,流动性宽松的故事仍将继续。一方面,央行降息,资金利率定价中枢同步降低。另一方面,下半年存量工具将继续补充流动性,包括 4300亿留抵退税, 3400亿央行再贷款工具等。央行通过 MLF小幅缩量缓慢收水是对下半年流动性投放的合理对冲,不会改变流动性合理充裕的格局。

风险因素:

疫情再度恶化,增量政策推出不及预期,美欧经济衰退。

本文源自报告:《如何理解“MLF缩量+降息”的政策组合?》

发布报告机构:信达证券研究开发中心

报告作者:解运亮,张云杰

本文源自金融界