极致的行情绝大多数是与大众预期相反.....

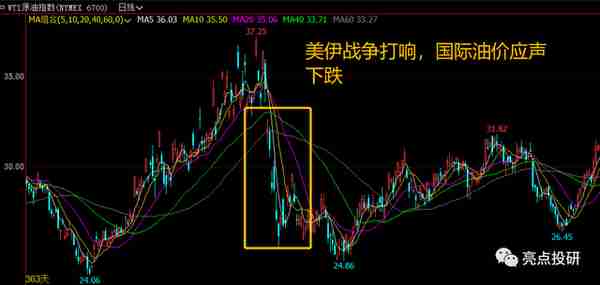

先从原油的故事说起,原油是工业血液,在大家印象中受地缘政策影响巨大....

如果说某石油国即将发生战争,你认为油价会作何反应?

战争会导致原油供给出现问题,甚至是中断,供给大幅减少,油价会出现暴涨,这个逻辑是符合大众思维模式,我叫做大众预期。

历史上的伊拉克战争,是以英美军队为主的联合部队在2003年3月20日对伊拉克发动的军事行动,美国以伊拉克藏有大规模杀伤性武器并暗中支持恐怖分子为由,绕开联合国安理会,单方面对伊拉克实施军事打击。21天后美英联军攻下巴格达,27天美国宣布战争结束,但整体局势到目前仍旧不稳定。

巴格达响起的爆炸声让原油市场迅速作出反应:原油价格继续全线跌落,降至3个月来的新低,让众多看多原油市场的交易者措手不及。

在《黑天鹅》这本书中,作者塔勒布笔下有个人物叫胖子尼罗,说了一句我认为很经典的话,“油价和战争没半毛钱关系” 然后果断用看跌期权下注做空原油.....

胖子尼罗甚至连伊拉克在哪都不知道,更不用说伊拉克的原油产量,并且认为这些都不重要。

重要的是和大众预期一致的时候保持相反...如果大家都预期油价要上涨,那么其实油价已经涨起来了,因为市场会提前反应预期.....市场只能让少数人赚钱....这就是本质。

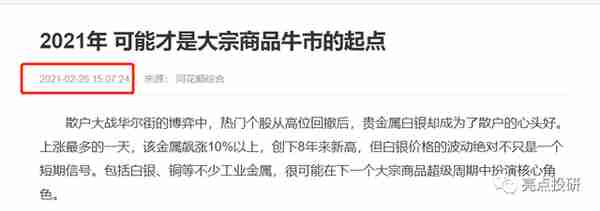

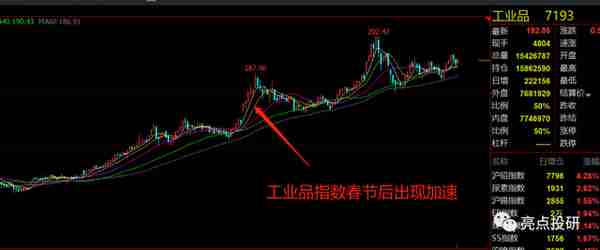

2020年大宗商品可以说群体性暴走,这是近几年罕有的行情,玉米、大豆,油脂、有色、黑色、等各个大宗商品轮番接力,文华商品指数创出将近10年的新高,大宗商品市场估值大幅提升,2020年据统计期货市场沉淀资金规模在一年中增长了55%。

2020年岁尾,又开始对新一年展望,我当时看了各家预测,对于2021年基本上持乐观态度,大家还沉浸在上涨的气氛中,随随便便都能罗列出众多利好的因素,利好是显而易见,反而变得很廉价。

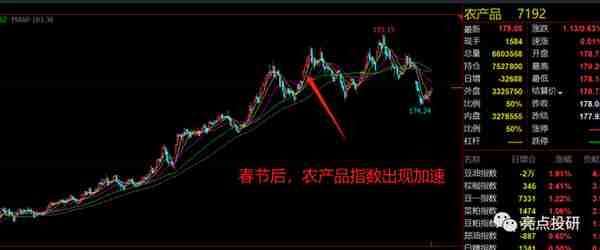

农产品板块春节后,走势加速,最终证明这是多头陷阱,后来玉米、大豆、油脂等均有不小的调整,一直到现在还没有缓过来。

当时很多朋友受到牛市声音的刺激,不断加大仓位,我感到这种一致预期是很让人担忧,当时能做就是尽量告诉身边的人,注意风险。

工业品板块也同样出现了多头陷阱,如果你在利多下,头脑发热,仓位不断加重,是很难熬得过后面的调整的。

2021年上半年对于大宗商品,操作难度上要比2020年大很多,特别是最近的6、7月份,控制亏损和守住盈利是机构交易者的共识,这和年初的牛市展望产生巨大的矛盾,这种矛盾,我也叫做预期差。

地球上公认的两大最坚硬的泡沫,一个是中国的房地产、一个是美股。

10多年前就有高喊美股泡沫的声音,并且随着纳斯达克指数不断上涨,这种声音影响越来越响亮,众多的投资者前仆后继加入到做空美股的大军,特别是2020年疫情出现之后,美股出现连续出现罕有的四次熔断,连巴菲特老爷子都认为是活久见的行情,这次美股真的爬不起来.....

道琼斯用豪横的走势像世人证明,做空是需要代价的....不知道这些年持续看空美股的人是否还健在....

2020年有太多的高光时刻值得复盘,疫情期间股市跌、黄金跌、有色金属跌、原油跌、整个市场不断出现新的跳水冠军....在这恐慌背景下, 投机资金也有在寻合适的做空机会。

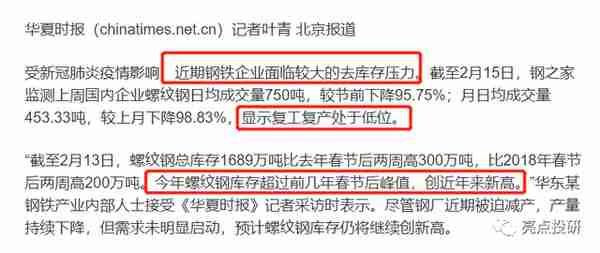

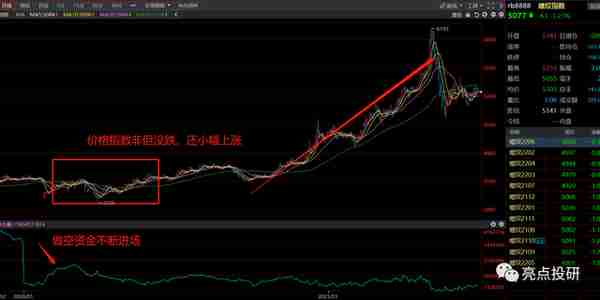

在这种各个市场跌的稀里哗啦情况下,有一个哥们始终特立独行,价格走势四平八稳,它就是螺纹钢,我们熟悉的钢筋,是基建地产的主要材料。

值得一提的是,当时螺纹钢基本面非常差,社会库存非常高,可以看看当时媒体的声音如何。当时对于螺纹钢还有个基本面的情况,社会库存当时非常高,可以看看当时媒体的声音如何。

疫情导致螺纹钢大量累库,媒体称为“天量堰塞湖”,各个复产复工出现停滞,需求急速下滑,各个市场跌的稀里哗啦,螺纹不跌,好像是天理不容的。

行情和大众预期完全相反,并且是波澜壮阔的行情,螺纹钢在疫情期间的表现被网友评为全宇宙最难做空的品种,被称为“螺纹金”

后期的走势不用多说了,可以说是疫情后最早启动的品种,涨幅也创出了历史新高。

行情走出之后就,上涨行情的解释又出来了,一切又都变得合理。

螺纹的价格走势和市场宏观环境出现了巨大矛盾,这个矛盾我们叫做预期差。

这几个故事我认为是比较典型,极致的行情绝大多数是与大众预期相反.....

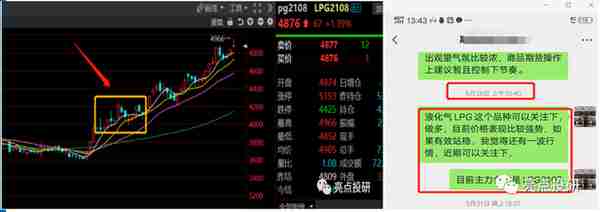

如果你细心地观察,还有很多类似的交易机会,6月份前后,在宏观政策对大宗商品的关注下,多数品种出现一定的调整,盘面交易主线其实并不明显,但是我发现有两个具有“预期差”交易机会的品种,一个是液化气,一个是尿素。

在交易中,往往“中观层面”的板块中的预期差是常见到,这应该是我们把握的重点,很多朋友想进一步学习可以关注公众号。

刚刚我们也涉及到宏观逻辑的预期差,投资者通常认为存在两种截然不同的宏观环境:

1、未来明朗的时期

2、未来不明朗的时期。

但在现实中,几乎都是一样的,因为对未来清晰认知往往被证明是虚幻的。

大多数宏观预测都是根据当前水平和近期趋势进行外推,并稍加修改。尽管“不变”的预言往往是正确的(因为延续是普遍规律),但它们带来的利润很少。

只有宏观逻辑重大偏离趋势才能获得高额利润,这就是为什么要去关注预期差。这种宏观逻辑的负面看法应该是贯穿交易中。

预期的中潜在利好和最终走势形成巨大的落差,这个矛盾我们就叫预期差.....特别是这种潜在的利好你很容易找到清晰的逻辑,从分析师研报中,从新闻中,从朋友圈中...甚至从抖音中....

众所周知的逻辑,很难让我们跑赢市场,获得超额收益,众所周知的逻辑的意义是给了我们一个锚定,我们可以以这种逻辑为锚定去关注预期差是否会出现,大胆假设,小心求证。

尽信书不如无书,尽信基本面不如无基本面,尽信技术分析不如无技术分析,交易最怕产生执念,特别是在期货交易中。赫胥黎教会我们对经验主义保持怀疑,约翰.杜威教会告诉我们如何用科学角度去大胆假设,小心求证,关注市场中的预期差正是基于这样的思维模式。文章定期更新,欢迎感兴趣的朋友持续关注。