此次银行理财能力排名以2019年2季度为观察期。我们对观察期内各家银行的理财产品进行统计与评价,同时辅以评估问卷调查的形式对各家银行理财业务的产品研发、投资管理、产品销售、信息披露等方面进行考察与分析。本次排名对象为所有在本季度发行过产品的内资银行或本季度未发行产品但有产品存续或到期的内资银行,共计395家,较上期减少20家;其中包括全国性银行18家(国有银行6家,股份制商业银行12家),城市商业银行122家,农村金融机构255家。本季度银行理财能力排名囊括了所有预期收益型产品(包括封闭式、半开放式和全开放式产品)和净值型产品。

我们对2019年2季度银行理财产品存续规模总量进行了估计(产品数量与存续规模按普益标准统计口径,与银行业理财登记托管中心统计口径稍有差异。)。395家商业银行(不包括外资银行)季末存续100811款理财产品,较2019年1季度减少5905款,环比下降5.53%,存续规模估计为27.68万亿元,较2019年1季度环比下降4.91%。

从发行主体类型来看,2019年2季度全国性银行理财产品的存续数量及存续规模均领先,城市商业银行次之,最后是农村金融机构。其中,全国性银行(包括国有银行和股份制银行)存续数量为40986款,环比减少9.29%,存续规模为21.46万亿元,环比减少8.02%;城市商业银行存续数量为34523款,环比减少1.35%,存续规模为4.56万亿元,环比增加4.35%;农村金融机构(包括农商银行、农信社、农合行)的产品存续数量为25302款,环比减少4.66%,存续规模为1.65万亿元,环比增加17.02%。

从收益类型来看,2019年2季度保本理财产品存续数量为34813款,环比减少14.19%,存续规模为2.66万亿元,环比减少35.08%;非保本理财产品存续数量为65998款,环比减少0.22%,存续规模为25.02万亿元,环比基本持平。

从认购对象来看,2019年2季度个人非保本理财产品存续数量为59442款,存续规模为21.29万亿元;机构非保本理财产品存续数量为4856款,存续规模为2.78万亿元;同业非保本理财产品存续数量为1700款,存续规模为0.94万亿元。

【本项排名截选自普益标准·银行理财能力排名报告(2019年2季度)】

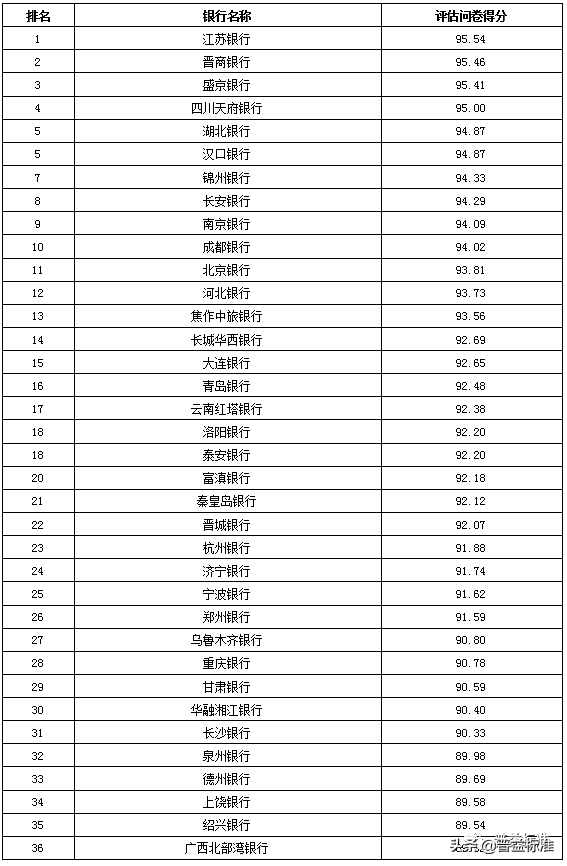

综合理财能力排名

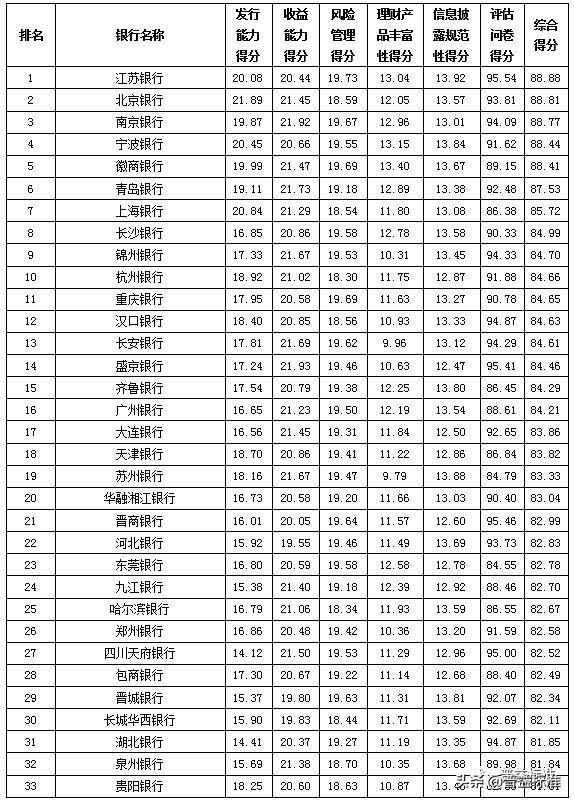

2019年2季度,城市商业银行中,理财能力综合排名前十的银行依次是江苏银行、北京银行、南京银行、宁波银行、徽商银行、青岛银行、上海银行、长沙银行、锦州银行和杭州银行。

2019年2季度,位于前列的城市商业银行竞争愈加激烈,其中,江苏银行仍然保持了各单项排名的相对优势,尤其是在风控、信息披露等环节的严格要求,助其理财能力综合得分位居城市商业银行第一位;北京银行业务规模占据明显优势,助推其理财业务稳步转型,理财能力综合得分位居城市商业银行第二位;南京银行加速调整产品结构、优化内部架构、提升投研实力,为净值时代的理财业务发展打下了坚实的基础,也使其在本季度城商行理财能力综合排名中位居第三位。

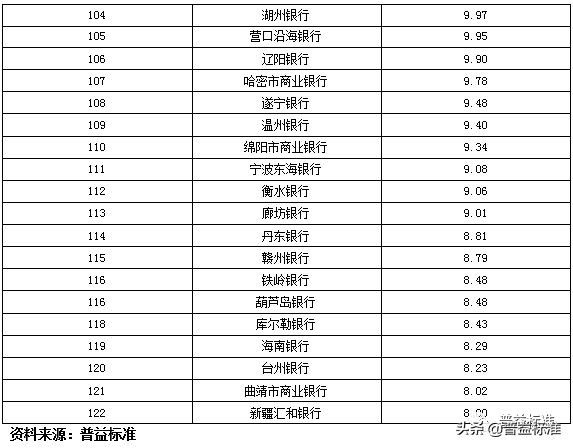

表1:银行理财能力综合排行榜(2019年2季度)

城市商业银行:

分类指标测度

1

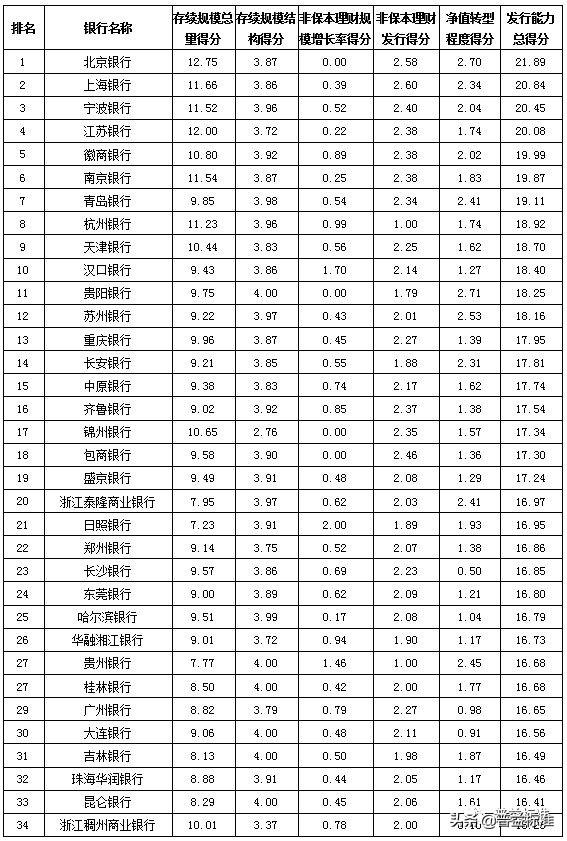

发行能力排名

在5.1版银行理财能力排名指标体系中,对发行能力的计算主要考虑了存续规模总量、非保本理财存续规模占比、当期非保本理财发行规模、非保本理财存续规模增长率和净值转型程度。相较于上一版指标体系,新版指标体系中将非保本理财、净值型理财的规模纳入重点考量,考虑到同业占比已普遍降至较低水平,存续规模结构得分由非保本理财规模占比得分替代原来的同业规模占比得分。

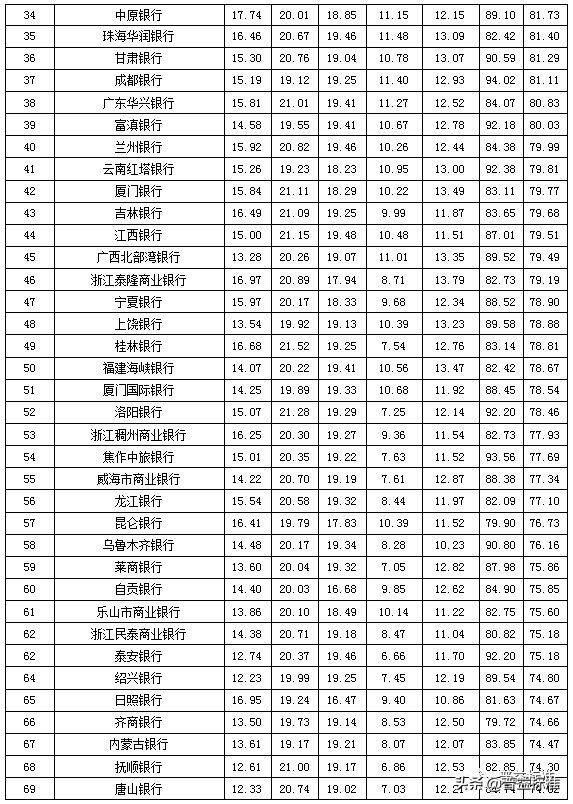

在城市商业银行中,银行理财产品发行能力排名前十的银行依次是北京银行、上海银行、宁波银行、江苏银行、徽商银行、南京银行、青岛银行、杭州银行、天津银行和汉口银行。

根据普益标准数据统计显示,2019年2季度城市商业银行存续数量为34523款,环比减少473款,存续规模为4.56万亿元,环比增长4.35%。

北京银行存续规模总量在城市商业银行中处于领先地位,同时其理财业务结构良好,使得其发行能力总得分位居城市商业银行第一位;上海银行理财发行规模位列城市商业银行首位,其余子项表现优秀,发行能力总得分位居城市商业银行第二位;宁波银行业务结构调整进度较快,其业务存续规模和发行规模均较为靠前,综合使得其发行能力总得分在城市商业银行中排名第三位。

表2:发行能力排行榜(2019年2季度)

城市商业银行:

2

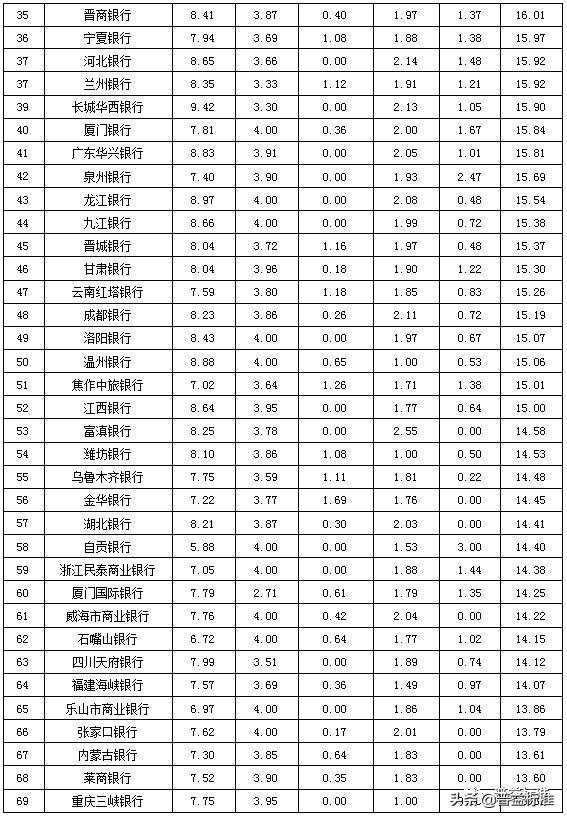

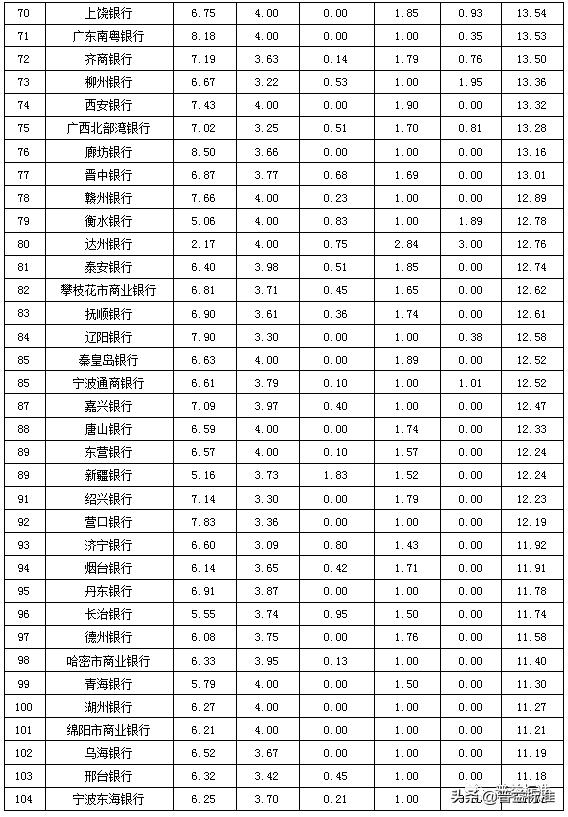

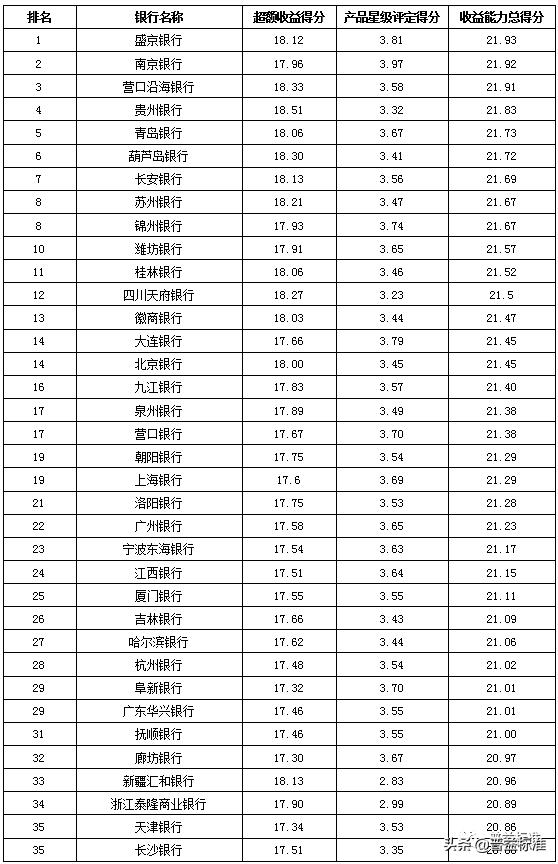

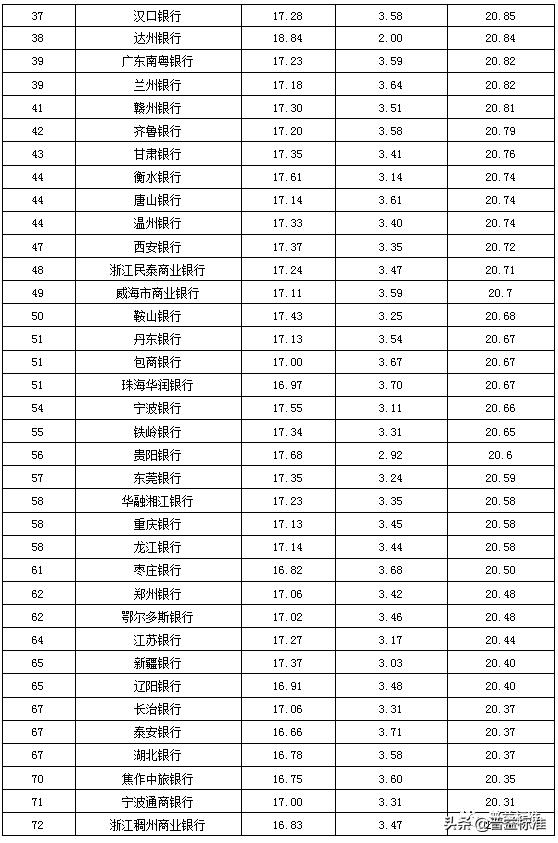

收益能力排名

银行理财能力排名指标体系中,对收益能力的计算主要包含了超额收益和星级产品评定两部分。其中,超额收益综合考虑了预期收益型产品和净值型产品的收益水平,并且在计算过程中剔除了投资对象、投资门槛等因素的影响。产品星级评定得分则是对考察期内各家银行理财产品被普益标准评为星级产品的产品数量进行考察。

在城市商业银行中,收益能力排名前十的银行依次是盛京银行、南京银行、营口沿海银行、贵州银行、青岛银行、葫芦岛银行、长安银行、苏州银行、锦州银行(并列第八)、潍坊银行。

其中,盛京银行预期收益型产品和净值型产品收益水平均有不俗表现,且星级产品评定得分位列第二,综合使其收益能力总得分位居城市商业银行第一位;南京银行净值型产品收益水平在城市商业银行中居领先地位,同时其星级产品评定得分占据城市商业银行第一位,其收益能力总得分位居城市商业银行第二位;营口沿海银行尚未发行净值产品,但其预期收益型产品收益在城市商业银行中居首位,超额收益得分子项排名靠前,加之其星级产品得分表现较好,综合使得收益能力总得分位居城市商业银行第三位。

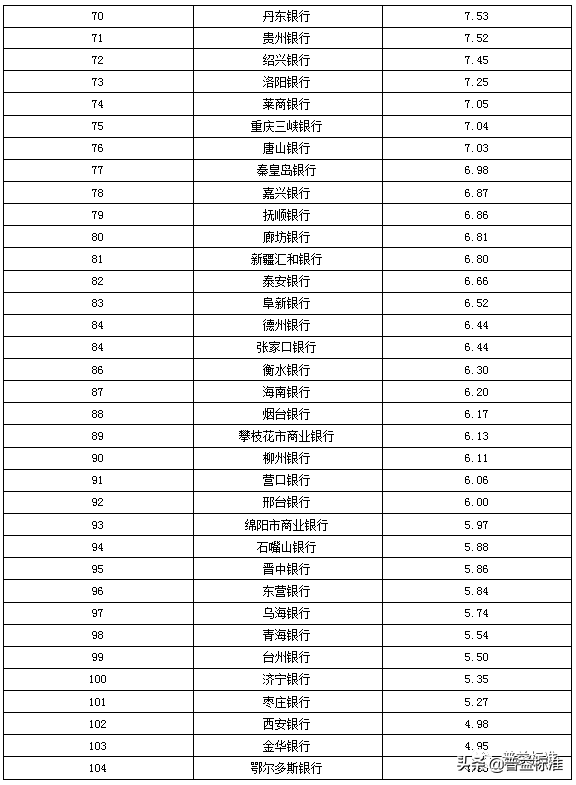

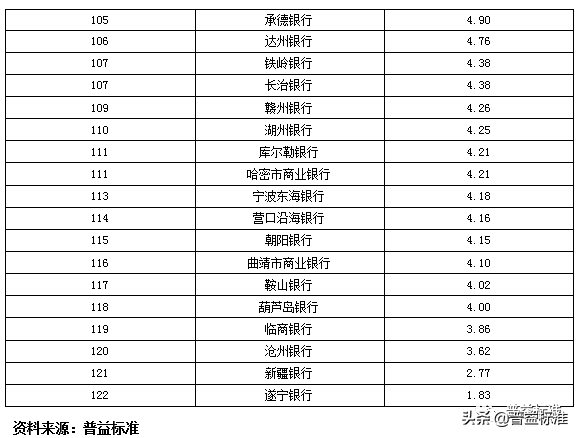

表3:收益能力排行榜(2019年2季度)

城市商业银行:

3

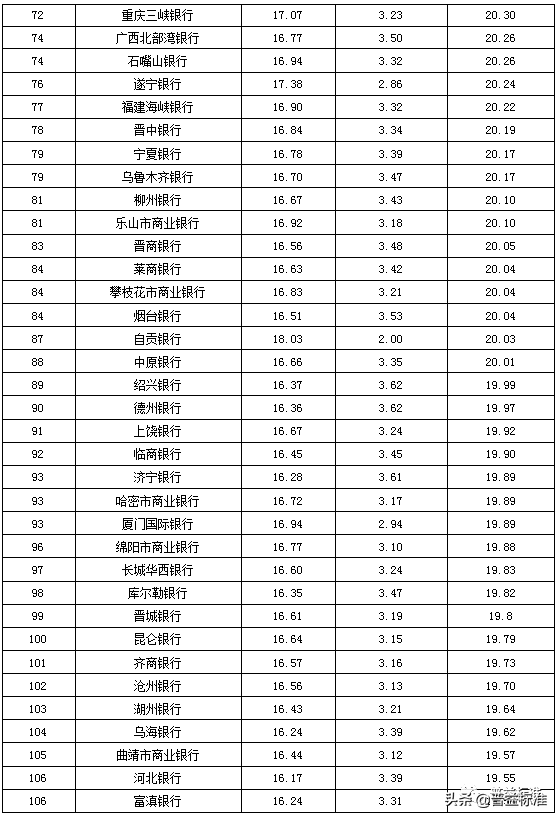

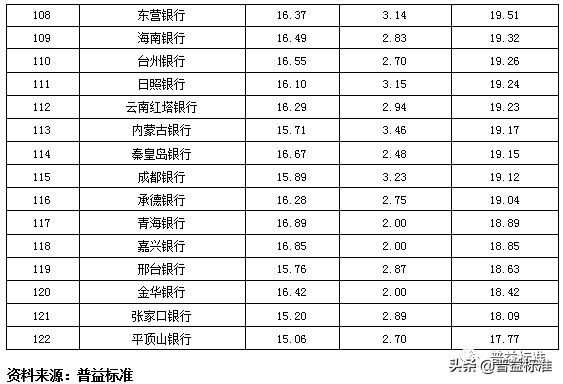

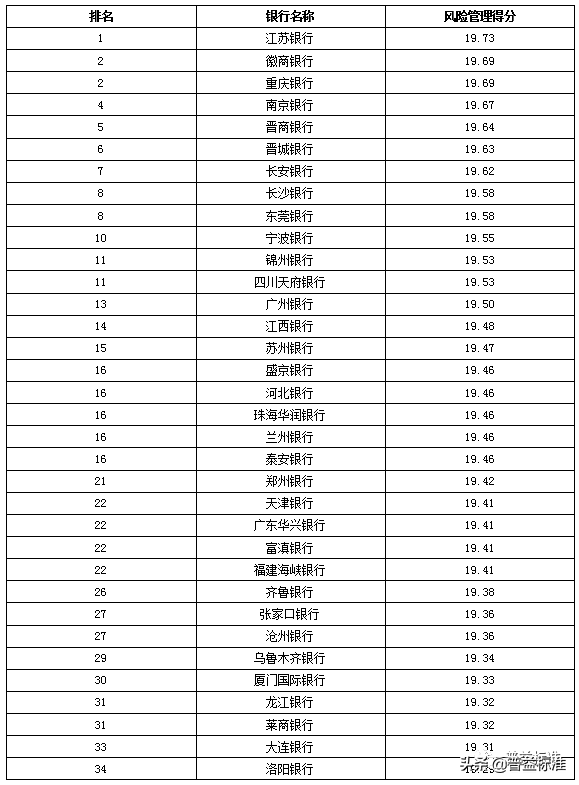

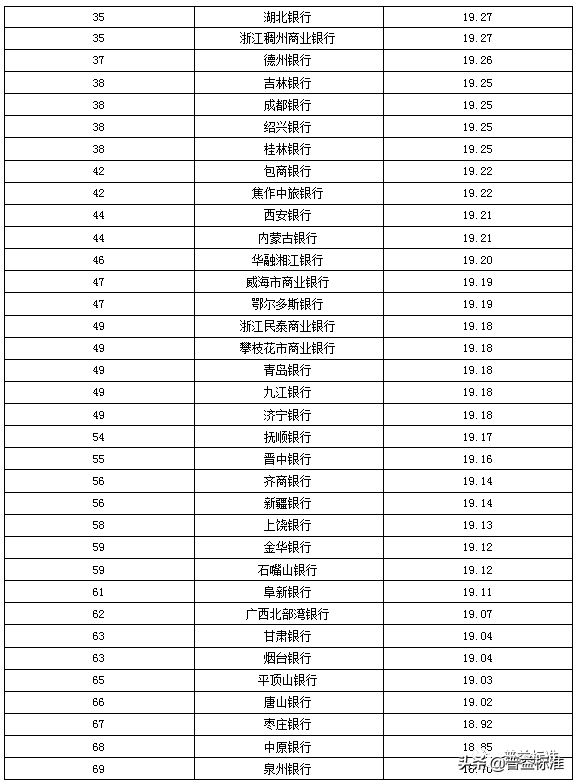

风险管理能力排名

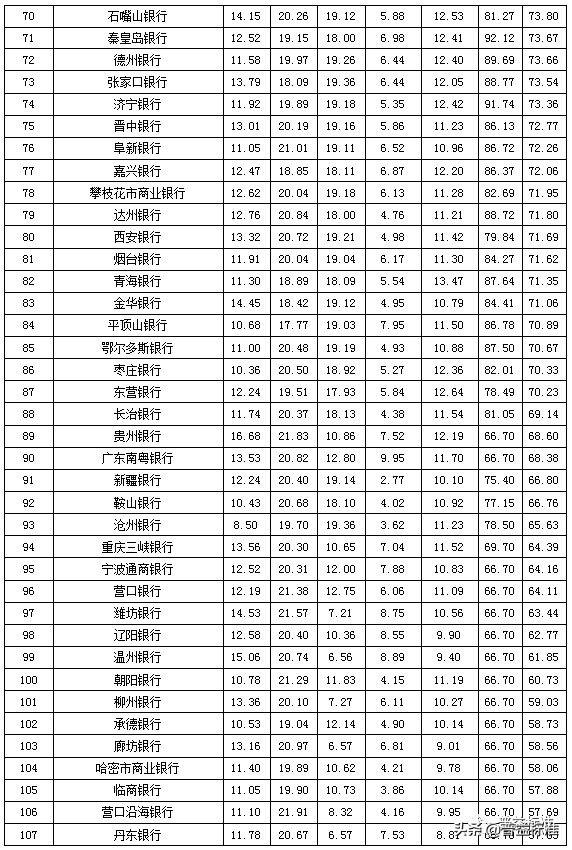

2019年2季度,城市商业银行中,风控能力排名前十的银行依次是江苏银行、徽商银行、重庆银行(并列第二)、南京银行、晋商银行、晋城银行、长安银行、长沙银行、东莞银行(并列第八)和宁波银行。

在监管层大力推动理财业务模式转型后,不少城市商业银行也借此机会重新梳理内部管理结构,提升风险管理能力。截至2019年2季度,风险管理能力得分位于19分以上的银行数量已达66家,较往期有显著提升。不过,部分银行风险控制能力仍表现出了明显的不足,后续仍有较大提升空间。

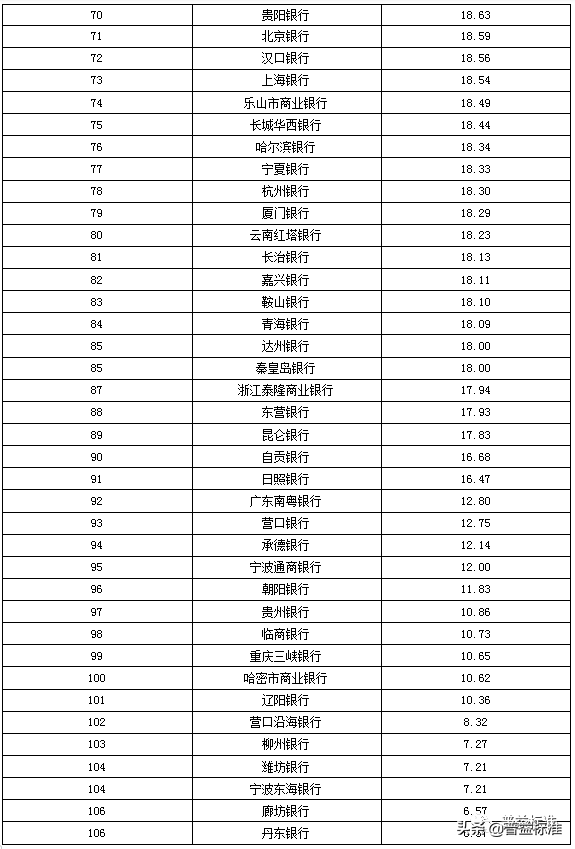

表4:风险管理能力排行榜(2019年2季度)

城市商业银行:

4

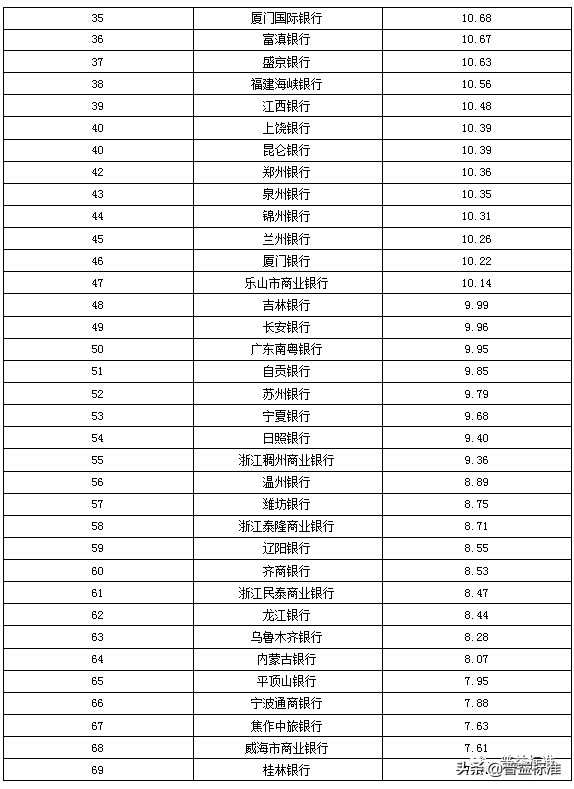

理财产品丰富性排名

本次产品丰富性排名考虑了投资币种、投向类型、投资起点、产品对象、产品形式、是否发行净值型产品、产品日均在售数量、FOF/MOM开展情况等多个维度。同时针对封闭式预期收益型产品、开放式预期收益型产品、净值型产品设定了不同的评分标准,以保证发行不同产品的银行排名的公正性。

2019年2季度,城市商业银行中,理财产品丰富性排名前十的银行依次是徽商银行、宁波银行、江苏银行、南京银行、青岛银行、长沙银行、东莞银行、九江银行、齐鲁银行和广州银行。

城市商业银行产品丰富性分化较大,整体平均得分为8.38分。其中,排名前十的城市商业银行的产品丰富性平均得分为12.76分,比排名前十的全国性银行低0.61分,差距较上季度继续收窄。随着理财业务净值化转型的深入,城市商业银行加快了净值产品的研发和推广,产品类型进一步丰富。排名靠前的城市商业银行,其在产品对象类型、投资起点设置及产品形式方面进一步完善,与全国性银行无明显差距,投向类型以及日均在售产品数量仍是影响其产品丰富性的主要因素;而排名靠后的城市商业银行,不管在投向类型、投资起点设置、产品对象类型、产品形式方面,还是在日均在售产品数量方面,仍然存在明显缺陷,各子项得分均较低,反映出其拥有的产品体系较为单一。

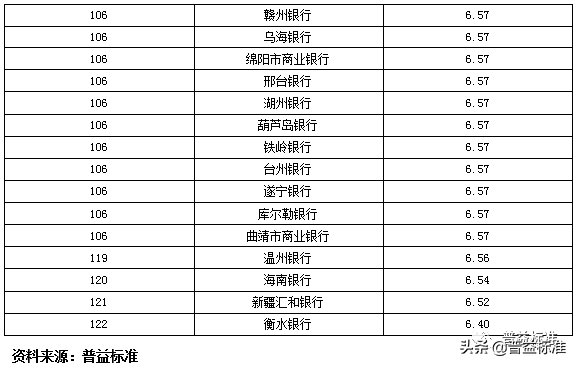

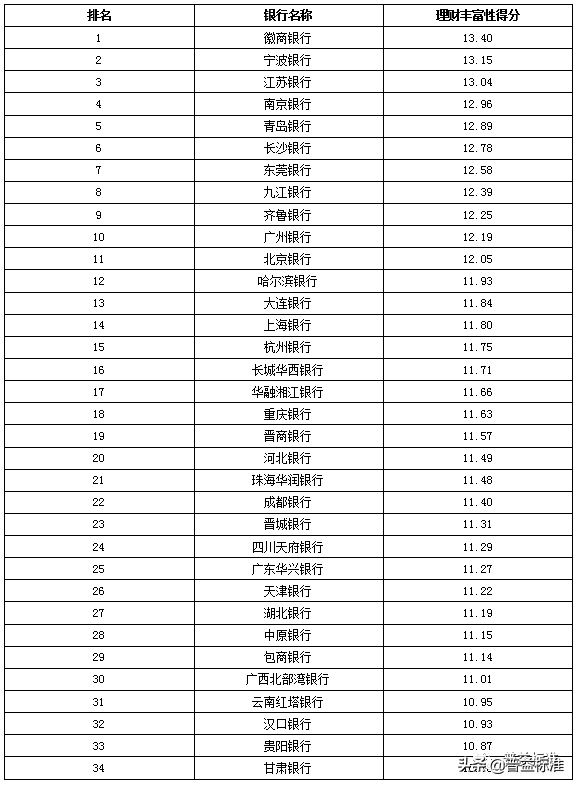

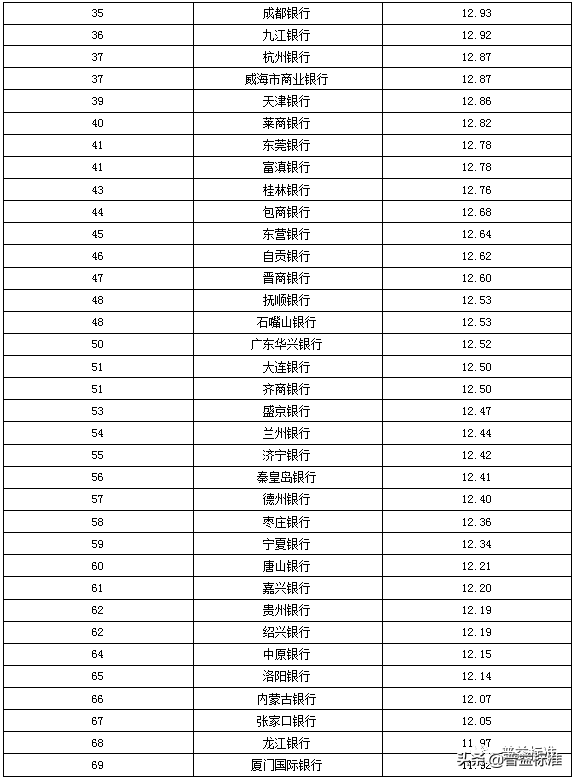

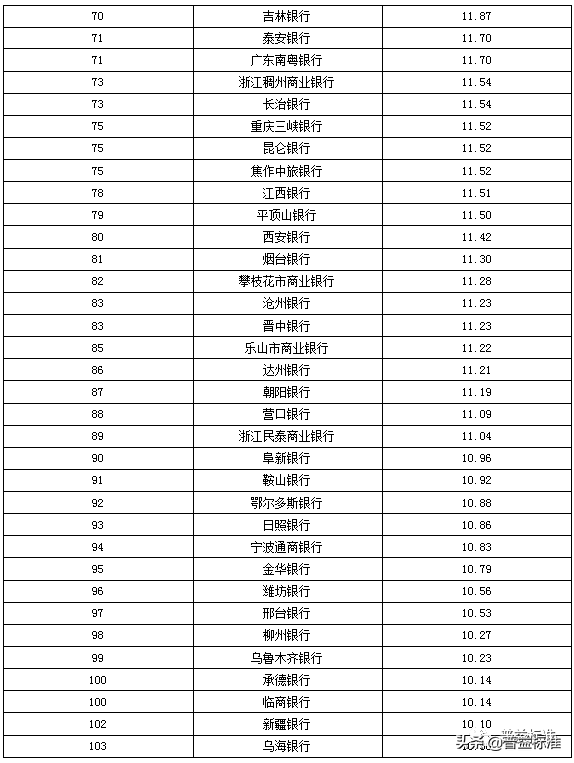

表5:理财产品丰富性排行榜(2019年2季度)

城市商业银行:

5

信息披露规范性排名

信息披露规范性的考察划分为针对预期收益型产品及净值型产品的考察。其中针对预期收益型产品的考察将从发行、到期、运行三个方面评估银行理财的信息披露质量。而针对净值型产品的考察则将主要考虑净值披露质量及频率。

2019年2季度,城市商业银行中,信息披露规范性排名前十的银行依次是江苏银行、苏州银行、宁波银行、晋城银行、齐鲁银行、浙江泰隆商行、河北银行、泉州银行、徽商银行、哈尔滨银行和长城华西银行(并列第十)。

城市商业银行信息披露质量两极分化较为显著。具体来看,排名前20的城商行中有16家在净值信息披露上均为满分,环比增加2家,且预期收益型产品信息披露较为详细。其中,江苏银行在发行、到期、运行、净值披露等多个维度均表现出色,位列城市商业银行信息披露第一名;苏州银行与宁波银行在净值信息披露上均获得满分,加之在运行信息上披露较为完善,最终二者理财产品信息披露规范性分列城市商业银行第二位、第三位。

表6:信息披露规范性排行榜(2019年2季度)

城市商业银行:

评估问卷测度

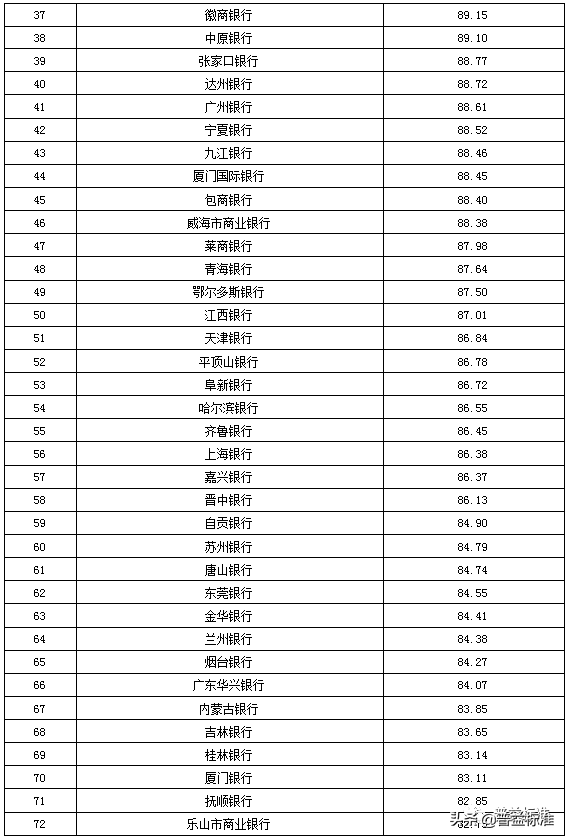

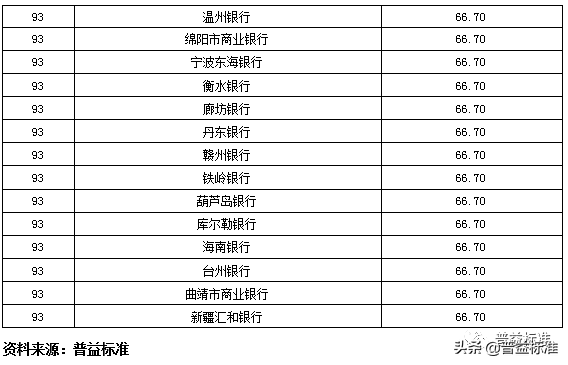

2019年2季度银行理财能力排名的评估问卷分数,得分如下:

表7:评估问卷得分(2019年2季度)

城市商业银行: