TCL科技似乎一直很缺钱,也一直在借钱,上市至今通过增发股票募集资金超过190亿元,最近又准备募集103.8亿。

其实公司的负债已经很重了,三季度末资产负债率已经高达64.9%,负债规模达到2252.2亿元,其中短期借款119.4亿元,长期借款1126.5亿元,负债规模同比增加了14.03%。

很难想象如此之高的负债,TCL科技居然还能做到年年分红,2021年分红20.05亿元,2020年分红16.26亿,合着这是赚钱了就分红,没钱了继续增发股票借?

2021年4月至今,TCL的股价从10.11元跌至不足4元,市值从1400亿元缩水到558.4亿元,市值大幅缩水的背后是惨烈的面板周期。

01.周期的淘汰制

面板是个重资产行业,建设产线动辄是上百亿的投资,而且随着技术的不断迭代,旧产线也面临被淘汰的风险,所以面板行业一直不太受风投关注,很少有民营资本会想着去砸钱烧一家面板厂出来。

面板也是一个标准的周期行业,价格波动是由产能来决定的,而产能是由资金来决定的,这个行业要么有超前的研发能力,要么就是有钱扛得住低谷期的亏损。

韩国的三星和LG一直稳居行业技术研发前列,手握苹果以及安卓大厂旗舰订单,抗风险能力是得到肯定的,而大尺寸LCD面板因产能过剩、竞争激烈,差不多是涨一年要跌三年。

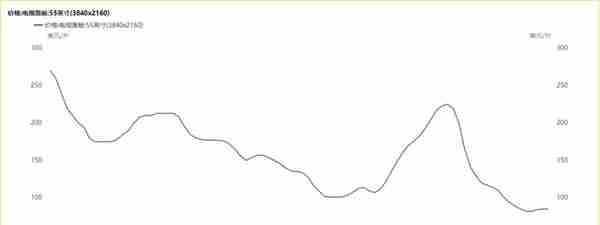

数据来源:IFind

上一轮面板周期始于2016年,当时55寸电视面板价格从175美元/片,上涨至2017年5月的213美元/片,之后价格一路下跌,一直跌到2019年的101美元。

2019年-2021年6月的这波上涨周期,55寸电视面板的价格从101美元上涨至225美元。

2019年面板周期最低谷阶段,TCL科技的扣非净利润仅2.35亿元,随后在2020年至2021年的上涨周期中,公司扣非净利润分别赚29.33亿、94.37亿元。

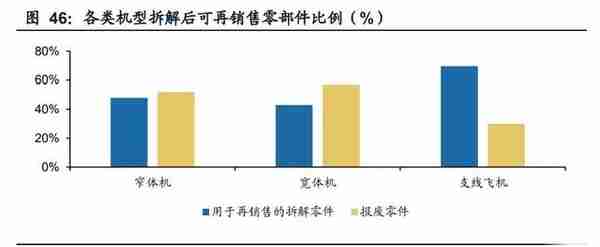

几乎每一轮下跌周期,都会有相关厂商不堪亏损的重负而关闭产能,上一波周期中,三星和LG陆续退出LCD产能,三星苏州卖给了华星,中电卖给了京东方,完成了一波产能出清。

跟猪周期有些类似,在价格上行周期中,养殖户纷纷借债扩产,而到了价格下跌周期的时候,扩增出来的产能不仅没有贡献利润,反而会成为亏损的负担,同时因为扩产积累下来的债务,也会加剧资产负债表的压力,比如已经违约的正邦。

TCL和正邦最大的共同点就是负债规模太大,到三季度末,公司账面负债总额已经超过2252亿元,前三季度利息支出31.56亿元,2021年全年利息支出是41.25亿元。

数据来源:IFind

这波面板的下跌周期已经持续了一年半的时间,IFind数据显示55英寸电视面板价格从2021年6月的225美元每片跌至现在的85元每片,尽管近期价格有所回暖,但也只是比低点高了3美元。

前三季度,TCL科技的营收为1265.76亿元,同比增长4.48%,扣非净利润亏损18.87亿元,TCL中环三季度净利润50.01亿元,也就是说面板业务其实是亏损的,中报披露华星光电上半年净利润亏损26.32亿元。

02.压力高于友商

从2021年6月至今,面板行业已经调整长达18个月,到三季度,行业几乎全面亏损,京东方三季度净利润亏损13亿元,友达前三季度净亏损109亿台币,LG显示季度亏损7740亿韩元。

但本次下行周期跟以往不同,本轮调整最关键的因素是下游需求萎缩,截止到三季度末,全球电视机销量1.43亿台,同比下滑了4.4%;智能手机产量下降11%至2.89亿台。

面板竞争本身就很激烈,价格稳定的手机订单几乎在三星和LG手中,而波动较大的大尺寸面板也主要集中在京东方、华星、惠科、彩虹、熊猫、友达和群创这几家,三星和LG已经陆续关闭LCD产能。

因此,周期见底的信号并不是看行业是否全面亏损,而是看前五家大厂最终谁会被淘汰。

就国内市场而言,京东方本身在产能和技术上就压TCL一头,现金流及资产负债情况也明显优于TCL科技。

对比三季度报,TCL账面现金316.7亿元,京东方账面现金772亿,长短期借款两家的金额差不多,但是财务成本上,京东方的利息费用为22.78亿元,TCL科技为31.56亿元,如果本轮下跌周期像上一波那样持续2年,那TCL科技的流动性压力是巨大的。

03.结尾

TCL目前最大的问题还是负债问题,前三季度经营活动现金流比上年同期减少了113亿元,尽管账面还有316.7亿现金,但也有接近900亿元的流动性负债,压力是清晰可见的。

同时在技术领域,OLED一旦降价普及到大尺寸面板,那原本建设的LCD产线可能会成为较大的负担。

所以,面板本质上就是一个需要不断投入资金研发,不断建设新产线的行业,而且时刻面临技术被替代的风险。