中国网财经11月5日讯(记者杜丁 见习记者安荻)曾参与武汉火神山医院建设而“一战成名”的武汉华康世纪医疗股份有限公司(“华康世纪”)今日接受深交所创业板上市委首发审核。

记者注意到,武汉华康世纪医疗股份有限公司在2019年股改之前,曾名为“武汉华康世纪洁净室技术工程有限公司”;通过更名,公司从“工程公司”摇身一变为“医疗公司”,华康世纪此举被质疑是“为上市而更名”,有误导投资者之嫌。

对此,中国网财经致函华康世纪,对方回复称“一切内容以招股说明书为准”。

“工程”变“医疗” 创业板定位被质疑

公开资料显示,武汉华康世纪洁净室技术工程有限公司成立于2008年11月12日,于2019年12月28日整体变更为股份公司,是一家“现代医疗净化系统综合服务商”,主营业务包括医疗净化系统研发、设计、实施和运维等。

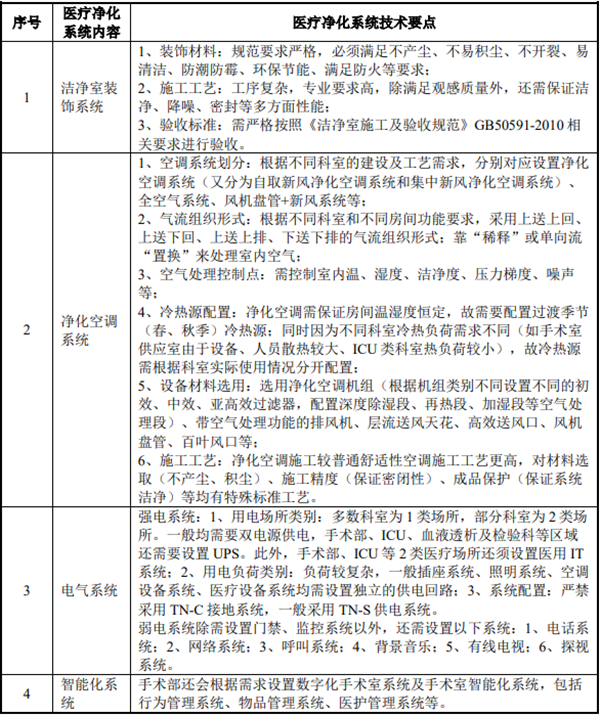

据招股书披露,公司的医疗净化系统内容包括洁净室装饰系统、净化空调系统、电气系统、智能化系统、医用气体系统与给排水工程,从业务属性判断,公司更多与工程装修行业相关。

针对这一问题,深交所曾向其下发问询函,要求华康世纪说明公司是否符合创业板定位,相关行业归类是否符合证监会行业分类指引,归类是否准确。

从另一方面判断,从公司客户与合同签署上来看,虽然华康世纪的业务涉及众多医疗场所,但更多是承担建筑施工类或者装修装饰类工程方面的工作。

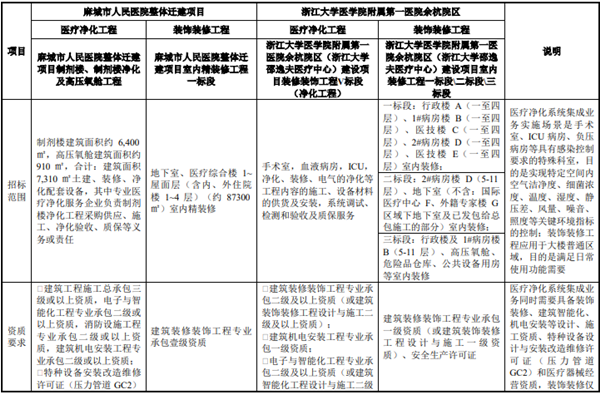

公开资料显示,公司与麻城市人民医院签署合同的名称为《建设工程施工合同》,与浙江大学医学院附属第一医院合作的项目名称为“建设项目装修装饰工程”。

与湖北麻一建设有限公司、中信建筑设计研究总院有限公司组成的竞标联合体协议书中,约定中信建筑设计研究总院有限公司的职责包括初步设计、施工图设计、竣工图编制等,华康世纪的职责包括相关特殊科室的装饰装修、暖通、强电、医气、给排水工程等。

此外,公司的研发成果、在研项目及相关技术人员背景亦主要与工程建设相关。

截至2021年6月30日,华康世纪拥有实用新型专利102项、外观设计专利9项,掌握新风采集及过滤技术、节能型二次回风技术、新风深度除湿节能技术、净化机组一拖多系统独立控温技术、洁净手术室全景监控技术、洁净手术室标本可视技术、洁净科室医用气体报警 技术、自动高温排水降温处理技术、四管制冷热源节能技术等核心技术。

在研项目包括“平疫”结合净化系统整体解决方案、实验室变风量通风系统整体解决方案、数字化运维平台系统、全自动智能更换过滤网系统、净化机组自动清洁技术等。

公司总经理谢新强曾就职于武汉汉鹏房地产开发有限公司、大华建设项目管理有限公司;核心技术人员李芳芳就职于武汉市亚细亚装饰设计工程有限公司、武汉华中科大建筑规划设计研究所有限公司;陈远为注册一级建造师、中级工程师,曾就职于湖北兴亚特环境技术工程有限公司;程嘉庆为注册一级建造师,曾就职于武汉东湖开发区电子工程有限公司。

可以看出,华康世纪的研发成果与在研项目更多的是与“工程”“技术”“洁净”相关,而公司的总经理与核心技术人员,从前的经历均与建筑相关,无任何医疗背景。

对此,有媒体质疑,“华康世纪是为了上市而特意改的名字,如果只是工程类企业,可能并不符合新规下的创业板上市制度,而在资本市场领域,这个行业估值相对较低,加上医疗便不一样了”。

不过,资料显示,新冠肺炎疫情期间,华康世纪曾参与抗击新冠肺炎疫情项目火神山医院,创造了“10天建造一座医院”的“中国速度”。 华康世纪参与火神山负压洁净手术室、负压ICU等抗疫重点区域的设计、施工和运维。

涉及“违法分包” 业务资质存风险

公司主营业务是利用工程技术手段为各类医院提供洁净、安全、智能的医疗环境,具有跨专业、多系统集合的特点。而跨行业的业务性质不仅使公司定位颇受质疑,也使得公司所拥有的相关资质备受关注。

招股书显示,华康世纪从事的医疗净化系统项目建设需要有建设部门办法的设计、工程承包、设备安装等专业资质;涉及医疗设备生产与代理采购的,需要有食品药品监督管理部门办法的医疗器械生产企业资质、医疗器械经营业企业资质;涉及特种设备安装改造的,需要有质量监督管理部门颁发的特种设备安装改造维修资质。

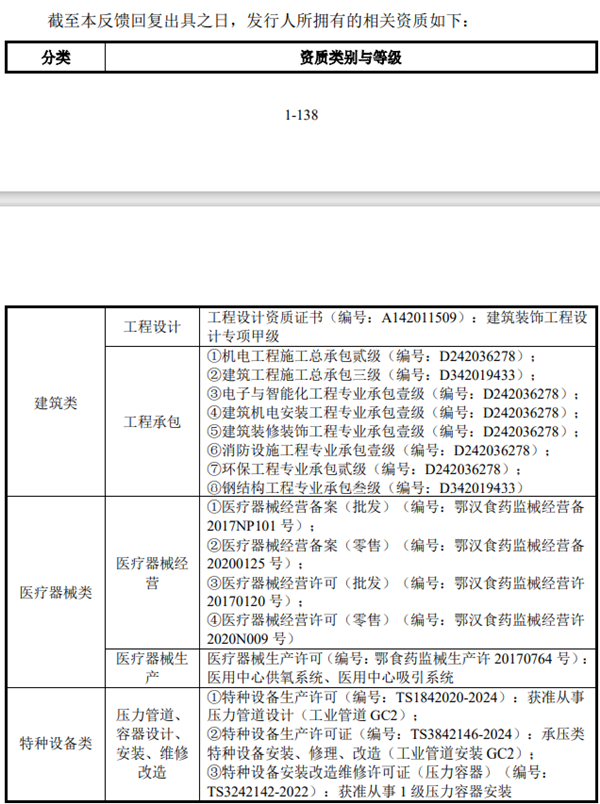

截至201年10月12日,公司共拥有建筑类资质等级9项、医疗器械类5项、特种设备类3项目。包括“建筑装饰工程设计专项甲级”、“建筑装修装饰工程专业承包”、“建筑机电安装工程专业承包”、“特种设备生产许可证”、“特种设备安装改造维修许可证(压力容器)”、“医疗器械生产许可证”及“医疗器械经营许可证”等资质。

值得注意的是,深交所曾向其询问,公司的设计资质、专业承包和施工承包的资质等级是否相互匹配且符合客户要求。

公司回复称,医疗净化系统集成业务是主要利用工程技术手段实现特殊科室室内环境受控而满足不同功能需求的过程,具有跨专业、多系统集合的特点。客户以多专业工程承包资质、相关医疗器械的生产或经营资质、特种设备设计、制造、安装、改造、修理资质要求设定资质条件符合相关法律法规的规定,符合医疗净化系统集成业务的多专业集成的特点和实际需求。

不过,华康世纪亦指出,未来若违反相关资质管理规定或无法满足相应资质标准所对应的条件,公司存在资质无法续期或被取消资质的风险,将给公司的正常经营管理带来较大影响。

此外,公司还存在实际工期超过合同约定工期项目,主要是因为医疗净化系统集成业务通常需要在原有设计基础上进行深化设计、因设计变更或业主方要求导致工程量增加、特殊天气(如西部极寒天气)、“新冠”疫情停工影响等非发行人原因或不可抗力因素导致向后顺延。

值得一提的是,报告期内,公司曾因个别项目工期紧张、地域限制等原因,存在将简单劳务作业、非核心的辅助工程分包给不具备相应资质的单位,或者将少量专业工程中非劳务作业再分包的情形,构成违法分包行为。

同时反观存货情况,公司前期管理部门在存货收发过程中,存在现场打包混装、操作失误而导致存货型号串户的情况,从而造成存货盘盈或短缺。

报告期各期末,公司存货账面价值分别为 13,096.47万元、12,737.90万元、12,058.82万元和 14,340.96 万元,占流动资产的比重分别为 24.14%、17.78%、15.18%和 18.40%,占流动资产比重较高,主要为医疗净化系统集成业务的在建项目余额。

对此,公司在招股书中坦言,未来,如果出现客户财务状况恶化、公司与客户产生重大纠纷、以及新冠疫情等不可抗力事件,导致项目停工、不能及时结算甚至烂尾的情况,将造成存货发生跌价损失,从而对公司的财务状况和经营成果造成不利影响。

深受回款压力 现金流再次“由正转负”

招股书显示,2017-2020年,公司分别实现营收3.83亿元、4.27亿元、6.02亿元及7.62亿元,分别同比增加11.51%、40.94%、26.52%;净利润分别为1,757.14万元、2,971.57万元、5,868.70万元及5,260.48万元,同比增加69.11%、97.49%、-10.36%。

可以看出,2020年营收同比增加26.52%,净利润同比下滑10.36%,公司开始增收不增利,而该种情况继续持续到2021年。2021年上半年,公司实现营收3.01亿元,同比增加8.54%;净利润为783.18万元,同比降低25.08%。

其中,2017年-2021年6月30日,公司的医疗净化系统集成业务收入分别为3.59亿元、3.82亿元、5.17亿元、4.57亿元及2.39亿元,占比分别为95.22%、89.36%、85.94%、60.01%和 79.37%,均超六成,为公司主要收入来源。

记者注意到,2018-2021年上半年,公司主营业务综合毛利率分别为35.04%、35.76%、32.90%及33.88%;医疗净化系统集成业务毛利率分别为34.53%、35.30%、32.70%及33.47%,波动性较大。

值得一提的是,2017年,公司承接的安徽省医科大学第一附属医院 ICU 净化项目、襄阳市中心医院项目的毛利率为负,分别为-1.99%、-3.21%。

公司表示,这是由于投标报价和中标价格均较低,且项目工期较长造成现场管理成本和劳务成本较高,因此该数据为负是合理的。

不过,对于一家综合服务商而言,客户是公司的“金主”,是公司得以持续经营的根本。

报告期内,华康世纪前五名客户收入金额合计分别为 18,486.27 万元、26,440.73万元、29,292.07 万元和 16,868.81 万元,占当期主营业务收入的比例分别为44.01%、44.32%、38.69%和 56.55%,占比较高且客户变化较大。

而有意思的是,华康世纪的客户不仅是公司“金主”,还是公司的“供给者”,甚至也是“竞争者”。

2018年至2021年6月,公司客户中,深圳迈瑞生物医疗电子股份有限公司、上海汇丰医疗器械有限公司、国药集团湖北省医疗器械有限公司等10家企业与供应商重叠;武汉嘉荣医疗净化工程有限公司、江苏环亚医用科技集团股份有限公司、武汉佳一环境工程有限公司等8家企业与竞争对手重叠。

对此,深交所曾向其下发问询函,要求公司披露客户与供应商、竞争对手重叠的原因及必要性,涉及产品或业务的定价是否公允。

另一方面,客户的相对集中亦给华康世纪带来较高的回款压力。报告期各期末,公司应收账款余额分别为40,461.77万元、57,829.74万元、59,505.87万元和65,844.70万元(含合同资产),占营收比例高达94.71%、96.04%、78.11%及218.50%;应收账款周转率分别为1.32、1.23、1.30及0.48,低于行业可比上市公司平均值。

回款周期长、应收账款高也直接影响到公司的负债情况。报告期内,流动比率分别为2.66、2.25、2.27及2.38;速动比率分别为2.02、1.85、1.93及1.94;资产负债率为35.58%、42.30%、41.75%及40.81%。流动比率和速动比率逐年下降,资产负债率逐年上升。

公司表示,虽然整体偿债指标较2020年度略有改善,但不具有可持续性。如果公司未来过度扩大经营规模,导致借款金额急剧增加,同时经营性债务也快速增长,而客户未能及时支付货款,或者出现银行借款不能续期等情形,则公司的持续经营将受到重大影响。

2018-2021年6月30日,公司经营活动产生的现金流量净额分别为-6,152.14万元、-412.88万元、8,464.87万元和-17,058.48万元。此次IPO公司拟募资4.04亿元,其中拟用超六成资金补充流动资金。