本文结论:

招商银行盈利能力稳定且相对较高,护城河在于深耕零售,负债成本低造就较高的息差,非利息收入贡献不低,及资产质量相对较好。

一、招行护城河分析

第一,高零售业务占比,打造高护城河。

招行贷款业务以零售为主,存款业务以公司为主。招行零售贷款(2022年5.44%)平均收益率相对高于公司贷款(2022年3.85%),招商银行零售贷款平均余额、及利息收入占比均明显高于公司贷款。

同时,招行零售存款平均成本率(2022年1.22%)相对低于公司存款(2022年1.7%);与贷款结构不同,零售贷款平均余额占比及利息收入占比均相对低于公司贷款。但零售贷款平均余额占比、及利息收入占比均呈上升态势。

这样,就扩大了净利差的业务基础。总之,高零售业务占比,是招商银行净息差扩大的根本基础。这个根本基础,在2022年得到进一步强化。

第二,存款高活期占比,打造高护城河。

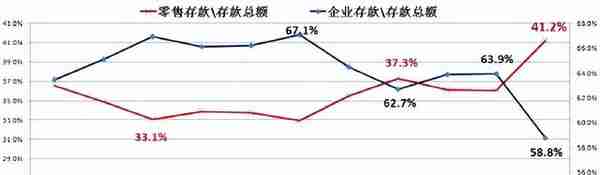

存款高活期占比,是招商银行负债端低成本的根本基础。虽然招行活期存款占比近三年在下滑,但不论是在零售存款(2022活期占比63.9%)中或公司贷款(2022活期占比62.3%)中,招商活期存款仍均占大头。因此,“存款高活期占比”这个根本基础虽有削弱但并未动摇。

第三,高非利息收入占比,轻型银行王天下。

非利息收入占比,是招行“轻型银行”战略的重点。近十年来,招行非利息净收入持续提升,由2012年22.0%增至2021年38.4%。2022年净手续费及佣金收入、其他净收入的增速下滑,2022年非利息收入占比降至36.7%。但非利息收入占比依然同业较高。

二、招商银行经营亮点

第一,成长性相对稳定。

招商银行2022年营收增速4.1%,明显下滑。但招商银行净利润保持较高增速。2021年、2022年分别为23.4%、15.3%。主要原因是营收支出同比下降2.0%。

第二,盈利性相对优秀。

招商银行净利润率自2015年起持续稳定上升,从2015年34.6%升至2022年40.4%。近三年招商银行净资产收益率相对稳定,且略有提升(2022年14.6%)。

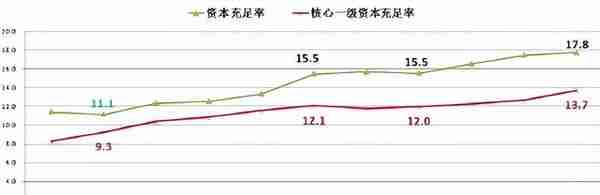

第三,资本充足率相对较高。

2022年,招商银行核心一级资本充足率为13.23%、一级资本充足率为15.42%、资本充足率为17.51%。

三、招商银行买入时机

第一,净息差下行

行业净息差上行,是银行股启动的核心条件之一(一般情况下)。2022年招商银行净利差2.28%,同比下降11个基点;净息差2.40%,同比下降8个基点。2022年招商银行贷款和垫款平均收益率略有下行,为4.54%(2021年为4.67%)。2022年客户存款平均成本率略有上行,为1.52%(2021年为1.41%)。

第二,不良率上行。

2022年招商银行不良贷款额同比增14.0%。不良贷款率0.96%,较上年末降0.05%。关注贷款余额734.7亿元,同比增57.6%,关注贷款率1.21%,较上年末上升0.37%。

房地产贷款不良率2022年猛增至4.08%(2021年为1.41%)。但招商银行房地产贷款占比近三年持续下降,2022年占比降至6.2%(2019年为8.2%),表明招行对房地产贷款的压降。

一、招商银行利润表分析

(一)营业收入:非利息净收入持续提升,投资收益等贡献日增

(二)营业支出:成本收入比近年持续下降,行政费用下降

(三)利润分析:净利润增速稳健,净利润率持续提升

二、招商银行资产负债表分析

(一)资产业务:近年增速略有下降,平均收益率持续下降

(二)负债业务:近三年增速略降,客户存款是大头

(三)股东权益:资本内生增长机制通畅稳健,资本充足性相对较高

正文

一、招商银行利润表分析

(一)营业收入:非利息净收入持续提升,投资收益等贡献日增

招商银行非息收入占比整体持续上行。2022年,招商银行营收3447.8亿元,同比增4.1%。其中,净利息收入占比为63.3%(2015年67.9%);净手续费及佣金收入占比为27.3%(2015年26.5%),其他净收入占比为9.4%(2015年5.6%)。

图:招商银行2015-2022年营收构成

表:招商银行2015-2022年营收构成及增速

1、净利息收入:近年增速下滑,净息差下降

2022年,招商银行净利息收入2182.4亿元,同比增长7.0%。

图:招商银行营收增速与净利息收入增速

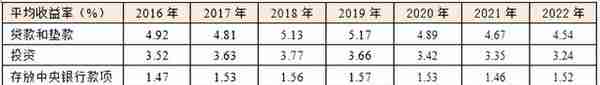

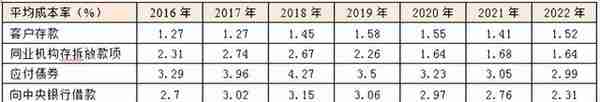

近三年净息差持续下降。2022年招商银行净利差2.28%,同比下降11个基点;净息差2.40%,同比下降8个基点。生息资产平均收益率3.89%,同比下降9个基点;计息负债平均成本率1.61%,同比上升2个基点。

图:招商银行净息差与净利差

表:招商银行资产负债项目年化平均收益率与平均成本率情况(%)

(1)利息收入:贷款垫款利息收入占比75.2%,零售贷款是大头

招商银行利息收入来自贷款垫款、金融投资等。2022年招商银行利息收入3533.8亿元,同比增长8.0%,近三年增速呈上升态势。

其中,贷款和垫款利息收入是招商银行利息收入的最大组成部分,近年贷款垫款利息收入增速相对较低,2022年同比增6.0%,占比降至75.2%。2022年贷款和垫款平均收益率4.54%略有下降(2021年为4.67%)。

投资利息收入增速波动较大。受市场利率下行影响,2022年投资资产平均收益率3.24%略有下降(2021年为3.35%)。2022年金融投资利息收入占比升至18.6%,同比增17.4%。

表:招商银行利息收入结构及增速

再细看贷款垫款利息收入的构成。

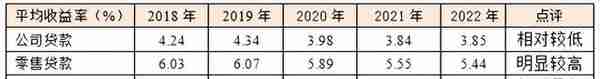

2022年招商银行贷款和垫款平均收益率略有下行,为4.54%(2021年为4.67%)。招商银行贷款垫款,包含公司贷款、零售贷款、票据贴现三块。其中,零售贷款平均收益率明显高于公司贷款;零售贷款平均余额及利息收入占比均明显高于公司贷款。

2022年招商银行公司贷款平均收益率3.85%、平均余额占比38.5%、利息收入占比32.7%。

2022年招商银行零售贷款平均收益率5.44%、平均余额占比52.8%、利息收入占比63.3%。

表:招商银行贷款垫款利息收入构成及平均收益率

(2)利息支出:客户存款利息支出占比61%,公司存款仍是大头

招商银行利息支出主要源自客户存款、同业存拆放款项等。2022年利息支出1351.5亿元,同比增长9.8%。

其中,客户存款利息支出是招商银行利息支出的最大组成部分。受同业竞争加剧、客户存款回报要求提高,2022年招商银行客户存款平均成本率升至1.52%(2021年为1.41%),客户存款利息支出同比增25.5%、占比升至78.3%。

同业存拆放款项占比整体呈持续下降态势,2022年占比降至12.1%。主要是市场利率下行,带动同业负债成本下降;同时招商银行提升自营存款占比,合理控制了同业负债占比。

表:招商银行利息支出结构及增速

说明:同业存拆放款项=同业和其他金融机构存放款项、拆入资金、卖出回购金融资产款。

再细看客户存款利息支出的构成。

2022年招商银行客户存款平均成本率略有上行,为1.52%(2021年为1.41%)。招商银行存款,包含公司存款、零售存款两块。其中,零售贷款平均成本率相对低于公司贷款。与贷款结构不同,零售贷款平均余额占比及利息收入占比,均相对低于公司贷款。但零售贷款平均余额占比、及利息收入占比均呈上升态势。

2022年招商银行公司存款平均成本率1.7%、平均余额占比63.1%、利息支出占比70.3%。

2022年招商银行零售存款平均成本率1.22%、平均余额占比36.9%、利息收入占比29.7%。

表:招商银行客户存款及零售客户存款的平均余额、利息支出和平均成本率。

2、净手续费及佣金收入:2022年负增0.2%,营收占比27%

招商银行手续费及佣金收入主要是财富管理手续费及佣金、银行卡手续费、资产管理手续费及佣金、等等。2022年净手续费及佣金收入942.75亿元,同比下降0.18%。

在手续费及佣金收入中:财富管理、银行卡手续费是主力,其次是结算业务、资产管理和托管业务,分别占比29.9%、20.7%、14.6%、12.1%和5.6%,其中资产管理、托管业务收入占比提升较为明显。

财富管理业务收入的负增在4Q2022较为显著,全年负增14.3%。资产管理手续费及佣金收入124.57亿元,同比增长14.75%,主要是子公司资产管理业务规模增长驱动。

表:招商银行手续费及佣金收入结构及增速

(1)财富管理业务:2022年收入负增14.3%,理财规模缩减

财富管理业务收入2022年负增14.3%。截至2022年末,招商银行财富产品持仓客户数4312.9万户,较上年末增长14.14%。零售理财产品余额31384.36亿元,较上年末增长4.48%,2022年受市场影响,理财产品净值波动加大,客户风险偏好明显下降,导致理财产品规模增幅较上年放缓。

2022年代理非货币公募基金销售额3350.58亿元,同比下降44.89%,主要是受宏观经济环境及资本市场表现影响,权益类基金产品销量同比下滑。

2022年实现代理信托类产品销售额1125.2亿元,同比下降72.90%,主要是在“回归金融本源”“信托业务分类改革”等政策背景下,招商银行主动调整业务方向所致。

2022年实现代理保险保费723.89亿元,同比下降6.08%,主要是高保费贡献的趸缴业务有所放缓。

(2)信用卡业务:增速下降,风险上升

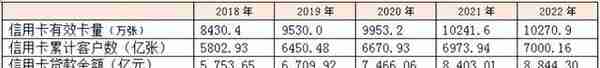

黏性极强的优质客户是招行最坚固的护城河。截至2022年末,信用卡流通卡10270.9万张,流通户7000.2万户;信用卡贷款余额8844.3亿元,较上年末增长5.25%。信用卡利息收入639.7亿元,同比增长7.3%;实现信用卡非利息收入280.8亿元,同比增3.6%。

2022年信用卡不良率1.77%,较上年末上升0.12个百分点。未来短期内信用卡风险仍将承压。

表:招商银行信用卡业务概况

3、其他净收入:2022年负增1.9%,投资收益是大头

招商银行其他净收入包含公允价值变动收益、投资收益、汇兑净收益、等。2022年其他净收入322.7亿元,同比下降1.87%。

其中,投资收益是其他净收入的最主要部分,近三年收入贡献下滑。2022年投资收益205.4亿元,占比63.6%,同比下降6.0%。主要是交易型金融资产估值下降,长期股权投资收益减少所致。

2022年汇兑净收益36.0亿元,占比11.2%,同比增7.4%,主要是因外汇交易收益略增。

表:招商银行其他净收入结构及增速

(二)营业支出:成本收入比近年持续下降,行政费用下降

招商银行营业支出以业务及管理费、信用减值损失(及资产减值损失)为主。2022年营业支出1796.27亿元,同比下降2.0%。业务及管理费用、资产及信用减值损失是最重要的营业支出,分别占比63.1%、31.6%。

表:招商银行营业支出结构及增速

1、业务及管理费:成本收入比略有下降,员工费用是大头

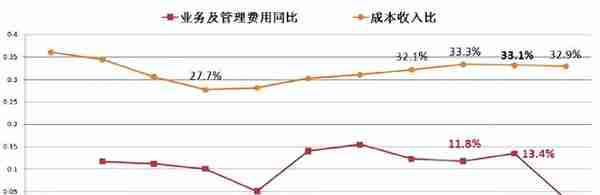

招商银行成本收入比近三年略有下滑,2022年为32.9%(2020年33.3%)。2022年业务及管理费用1133.75亿元,占比63.1%,同比增3.3%(2021年增13.4%)。

招商银行业务及管理费增速明显下滑,主要是行政费用下降。2022年员工费用706.57亿元,同比增长7%;其他一般及行政费用同比下降2.6%。

图:招商银行成本收入比

2、信用减值损失:2022年负增,贷款垫款减值损失是大头

2022年资产及信用减值损失567.51亿元,同比下降13.96%。其中,2022年贷款和垫款信用减值损失451.57亿元,同比增加81.37亿元,主要是因房地产客户风险增提了信用风险损失准备;但金融投资信用减值损失38.8亿元,同比减少119.69亿元,主要是因当期计提金额减少。

表:信用减值损失的结构及增速

(三)利润分析:净利润增速稳健,净利润率持续提升

招商银行成长性相对稳定。2017-2019年经济形势较好,招商银行净利润保持较高的增速。2020年受疫情影响,多家银行净利润出现负增长,招行却能有4.9%的增速。2021年强势反弹,招行净利润增速达到23.4%。2022年招行净利润增速达到15.3%。

招商银行盈利性相对优秀。招商银行净利润率自2015年起持续稳定上升,从2015年34.6%升至2022年40.4%。近三年招商银行净资产收益率相对稳定,且略有提升。

图:招商银行净利润率与净资产收益率

二、招商银行资产负债表分析

(一)资产业务:近年增速略有下降,平均收益率持续下降

2020-22年招商银行总资产增速略有下降。截至2022年末,招商银行资产总额101389.1亿元,同比增长9.6%。

招商银行资产总额,主要由现金类资产、同业资产、贷款垫款、投资资产构成,资产结构整体较为稳定。其中,贷款和垫款净额占资产总额为57.3%,比重最高;投资资产净额占比27.8%,位列第二;同业资产占比6.2%,位列第三。

表:招商银行资产结构及增速

在市场利率中枢下行背景下,招商银行生息资产平均收益率近三年持续下降,由2019年4.38%下降至2022年3.89%。其中,贷款和垫款平均收益率为相对最高,由2019年5.17%下降至2022年4.54%。

表:生息资产平均收益率(%)

1、贷款和垫款:近年增速略有下降,2022年不良率微增

截至2022年末,招商银行贷款垫款总额58071.5亿元,资产总额占比57.3%,同比增长8.8%(2021年11.1%)。

分三个方面去看:

(1)资产质量角度:不良贷款率略有增加,关注贷款同比增57.6%

招商银行不良贷款率2022年略有增加。截至2022年末,招商银行不良贷款额580亿元,同比增14.0%。不良贷款率0.96%,较上年末降0.05%。

关注贷款余额734.7亿元,同比增57.6%,关注贷款率1.21%,较上年末上升0.37%。

表:招商银行贷款五级分类情况

(2)贷款类型:零售贷款2022年略增;房地产业不良率明显增加

贷款类型主要分为公司贷款、零售贷款、票据贴现三类。零售贷款占比整体呈上升态势,但2022年略有下降52.2%。

图:招商银行零售贷款占比与企业贷款占比

第一,零售贷款:

招商银行零售贷款业务,主要包括个人住房贷款、信用卡贷款、小微贷款等。截至2022年末,零售贷款31617.9亿元,同比增5.8%,占比略降至52.2%(2021年为53.6%);其中,个人住房贷款、信用卡贷款分别占贷款总额的23%和14.6%。

零售贷款不良额280.4亿元,零售不良贷款率升至0.89%(2021年为0.81%)。

招商银行不良贷款率2022年略有增加。截至2022年末,招商银行不良贷款额580亿元,同比增14.0%。不良贷款率0.96%,较上年末降0.05%。关注贷款余额734.7亿元,同比增57.6%,关注贷款率1.21%,较上年末上升0.37%。

第二,公司贷款:

招商银行公司贷款业务,主要包括流动资金贷款、固定资产贷款、贸易融资和其他贷款(并购贷款、对公按揭贷款、融资租赁等)。截至2022年末,企业贷款23756.2亿元,同比增10.4%,占比略增至39.3%(2021年为38.6%);不良额299.6亿元,不良率1.26%(2018年为1.24%)。

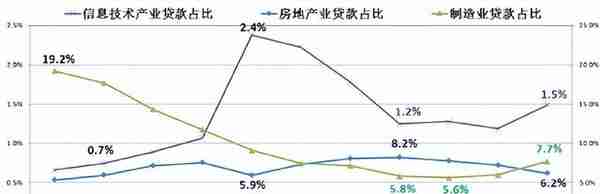

企业贷款,分行业分布去看:制造业贷款占比近三年持续增加,2022年占比降至7.7%(2020年为5.6%),不良率1.03%(2021年为2.06%)。而房地产贷款占比近三年持续下降,2022年占比升至6.2%(2019年为8.2%),不良率明显增加\2022年为4.08%(2021年为1.41%)。

图:近三年房地产业贷款占比持续下降,制造业贷款占比持续下降

表:招商银行的贷款投向及增速

(3)资产收益率:公司贷款平均收益率2022年略增,零售贷款平均收益率持续下降

2022年招商银行公司贷款平均收益率3.85%(2021年为3.84%);零售贷款平均收益率5.44%,近三年呈持续下降态势。

表:招商银行贷款和垫款平均收益率(%)

2、投资资产:2022年增26.4%,金融投资是大头

招商银行投资范围主要包括债券、非标、股权、贵金属等资产。截至2022年末,招商银行投资类资产净额28194.3亿元,同比增长26.4%,占资产总额27.8%。

其中:以摊余成本计量的金融投资(债权及非标投资)为投资资产最主要部分,2022年占比55.2%,近三年占比呈上升态势。

表:招商银行投资结构及增速

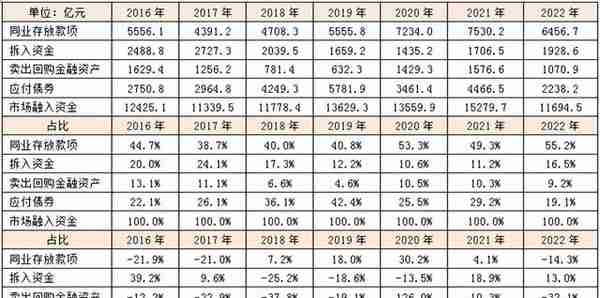

(二)负债业务:近三年增速略降,客户存款是大头

2022年末招商银行负债总额91846.7亿元,同比增长9.6%。

招商银行负债结构可简分为市场融入资金、客户存款、向中央银行借款、其他类等四类。招商银行负债主要来源于客户存款和市场融入资金。招商银行客户存款占比呈持续上行态势2022年末客户存款占负债总额82.6%;2022年市场融入资金明显下降,占比12.7%。

整体看,招商银行负债稳定性较好,且具有较高的市场地位,向同业机构融资能力相对较强。

表:招商银行负债结构及增速

招商银行生息资产平均成本率2022年略有提升,增至1.61%。其中,客户存款款平均成本率为相对最低,但2022年略有增长,2022年增至1.52%。而同业机构存拆放款项、应付债券的平均成本率均呈持续下降态势。

表:生息资产平均成本率(%)

1、客户存款:近三年增速较高,零售存款占比持续提升

客户存款为招商银行主要的资金来源。近三年增速较高,2022年末招商银行客户存款总额75357.4亿元,同比增长18.7%,占招商银行负债总额的82.6%。

第一,零售存款:

招商银行较早实行零售银行业务转型,零售存款占客户存款的比重持续提升,2022年升至41.2%(2016年为33.8%)。从存款结构来看,2021-22年定期存款增速相对较高.2022年高达53.5%。2022年占零售存款比重提升至36.1%(2020年为31.1%)。活期存款增速同样相对较高,2022年增27.3%。活期存款占比下降至63.9%(2020年为68.9%)。

第二,公司存款:

招商银行坚持打造差异化竞争优势,围绕交易银行、投资银行等产品体系来服务客户。招商银行公司存款占比近年持续下降,2022年降至58.8%(2017年为67.1%)。

从存款期限看,受企业资金需求减弱导致存款派生减少的影响,对公活期存款增长放缓,2022年增4.1%;占比降至62.3%(2020年为64.1%);而定期存款占比2022年升至37.7%(2020年为35.9%)。

小结:

整体看,零售存款占比的提升,是招商银行存款业务持续发展的基础。2022年活期存款向定期存款转化,是经济放缓压力的体现之一。定期存款占比的上升提升了其存款稳定性,但同时也增加了资金成本压力。

图:招商银行活期存款占比降、定期存款占比升

表:招商银行存款结构及增速

再细看客户存款的平均成本率,2022年招商银行公司存款平均成本率1.7%、零售存款平均成本率1.22%,均呈持续提升态势。可以看到公司存款平均成本率明显高于零售存款,因此零售存款占比提升将有利于平均成本率下降。

表:招商银行存款平均成本率(%)

2、市场融入资金:2022年负增23.5%,同业与应付债券是大头

招商银行市场地位较高,同业融资能力较强。招商银行负债端“市场融入资金”,包括同业及其他金融机构存放款项、拆入资金、卖出回购金融资产、应付债券等。截至2022年末,招商银行市场融入资金余额11694.5亿元,同比下降23.5%,占负债总额的12.7%(2022年18.2%)。

其中:2022年同业存放款项余额6456.7亿元,同比下降-14.3%,占市场融入资金55.2%,平均成本率1.64%(2021年为1.68%)。

2022年应付债券余额2238.2亿元,同比下降49.9%,占市场融入资金19.1%,占比明显下降。2022年应付债券平均成本率2.99%,呈持续下降态势(2018年为4.27%)。

表:招商银行市场融入资金

(四)股东权益:资本内生增长机制通畅稳健,资本充足性相对较高

1、权益结构:未分配利润占比持续提升

截至2022年末,招商银行股东权益合计9542.4亿元,同比增长10.2%。其中:未分配利润4929.7亿元,同比增长15.0%。2022年,招商银行主要通过发行永续债、及利润留存等方式补充资本金。2022年,拟每股现金分红1.738元(含税),现金股利438.3亿元,现金分红对利润留存的影响不大。

图:招商银行股东权益结构

2、资本充足性:股份行中相对较高

招商银行采用《商业银行资本管理办法(试行)》中的高级计量方法计算资本充足性指标,监管要求为:核心一级资本充足率、一级资本充足率和资本充足率的最低资本要求分别为5%、6%和8%;同时,监管对储备资本要求为2.5个百分点。2022年,招商银行核心一级资本充足率为13.23%、一级资本充足率为15.42%、资本充足率为17.51%。

表:招商银行资本充足性指标

注:资本充足性指标根据《商业银行资本管理办法(试行)》中的高级计量方法计算

————

【估值点评系列】

《宁德时代:2022年年报的四大亮点》2023-04-16

《核心资产可以买吗?由贵州茅台与海螺水泥想到的》2023-04-10

《涪陵榨菜002507:股价见底了吗?》2023-04-04

《三大电信运营商的股价上涨逻辑》2023-04-02

《格力电器:股价底部25-33元?》2022-12-24

《伊利股份三季报跟踪:当前基本面见底了吗?》 2022-11-15

《美的集团年季报跟踪:当前股价是否见底?》2022-06-04

【企业全史系列】

贵州茅台600519全史:1745~2021年

美的集团000333:战略与结构50年

格力电器000651通史(1):1985-2012年朱江洪时代

格力电器000651通史(2):2012-2018年董明珠时代

格力电器000651通史(3):2019-2020年危机之股票能买吗?

联想群嘲事件想到的:华为与联想比较

十胜十败之战略案例:格力电器与美的集团比较

中国乳股:战局吸引力与细分赛道特征

伊利蒙牛比较:竞争优势判定与竞争优势来源

【行业全史系列】

《浪潮之巅:中美互联网牛股史1977-2019年(上)》

科技股的驱动类型:中美互联网40年典型牛股

科技股的投资总纲:技术革命浪潮

科技股的跟踪方向:五大选股原则

《中国白酒史1949-2019年(1):事件、趋势与结构》

《中国白酒史1949-2019年(2):跟踪指标与投资特点》

《中国零售史1820-2020年:九次业态模式创新》

《美国零售史1858-2020年:十次业态模式创新》

【新能源车投资手册】

汽车行业分析方法:跟踪销售周期与盈利周期

比亚迪002594:新能源车一哥的野望

长城汽车601633:已陷入四大困境,未来将如何

吉利汽车(00175.HK)深度分析:前期战略失误,当前正加速转型

蔚来(09866.HK)深度分析:四季度业绩承压,脱困战略将如何

理想汽车(02015.HK)深度分析||一周一股

特斯拉:年季报点评与12年股价复盘

零跑汽车:涨价后销量下滑,性价比优势仍在否?

小鹏汽车(9868.HK):预期指引仍在下滑中

【市场操纵案例】

大A股证券操纵手法总结

徐翔本纪:一代股神的荣光与落幕

徐翔本纪:13家个股的市场操纵手法一览

北八道集团操纵002807江阴银行:游资大佬怎么炒作次新股

高勇操纵精华制药002349:黄晓明们的致富之道

李卫卫操纵大连电瓷002606:两80后倒亏5.5亿