我从事大宗商品交易超过40年,全球几乎所有交易所交易的原材料我都交易过。 但唯独木材期货我从来没有交易过。 专业的交易员称木材期货市场为蟑螂屋(意指投资陷阱)。买入多头或空头仓位是没问题的,但当价格走势与预期相反时,想要退出就可能不是一件容易的事了。

虽然我不从事木材期货交易,但我也会观察其价格走势。 木材市场是一个基准的风向标,可以为其他工业大宗商品的走势提供线索。近期,木材市场的价格出现了令人难以置信的波动,它在2021年5月达到历史高点,然后到2021年8月又下跌了三分之一,此后又迅速反弹。截止上周末,木材的交易价格超过了每千英尺1000美元。 木材正在向市场传递一个信息:忽视它,你将承担风险。

狂野而动荡的一年

随着2020年初新冠疫情肆虐全球,所有资产类别都在下跌,木材期货一度跌至每千英尺251.50美元。

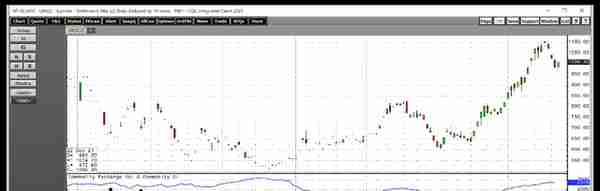

木材期货日线图,来源:Investing.com

2021年5月,木材价格达到了创纪录的1711.20美元/ 1000英尺,上涨了6.8倍以上。 8月份,木材开始失去上行动力,跌至448美元,不到5月份峰值时价格的三分之一。

此后,木材价格上涨至12月中旬的1,100美元上方。 随着2021年底的临近,木材价格在12月22日再次超过了1000美元。

经济学家惨遭打脸

当今年早些时候消费者价格数据开始上涨时,美联储、金融新闻专家和经济学家开始用“暂时性”来描述通胀。 许多人指出,木材价格证明,通货膨胀是供应链瓶颈和疫情因素造成的暂时现象。 他们犯了一个严重的错误,虽然他们提到了木材期货市场的价格走势,但他们从未提及木材的流动性。

在缺乏流动性的市场中,随着价格开始波动,买入价和卖出价蒸发,价格上下波动时出现价格差距。 因此,它们的涨跌往往是违背逻辑和理性的。 木材的例子从一开始就有缺陷,但它是验证假设的一个方便的借口。经济学家Mohamed El-Erian最近表示,认为通货膨胀是暂时的可能是美联储历史上最糟糕的决定。而利用缺乏流动性的木材市场来验证这一说法可能是最糟糕的例子。

此后木材价格一路上涨,而经济学家、美联储官员和美国财政部仍在使用“短期”这个词。 直到11月CPI数据创三十多年新高之后,他们才放弃了这个词。

流动性差,但具有前瞻指引作用

流动性是交易、投资和分析的关键考虑因素。 我绝不会拿一大堆木材做交易,因为流动性太差。

木材头寸,来源:CQG

图表显示,截至12月21日,木材期货市场未平仓的多头和空头头寸总数为2,346份,日均成交量约为500份。 与其他商品相比,这些成交量少得可怜。

- 原油未平仓合约超过189万份,日均成交量超过80万份

- 黄金未平仓合约超过50万份,日均成交量超过15万份

- 铜未平仓合约超过17万份,日均成交量超过5万份

- 天然气未平仓合约超过114万份,日均成交量超过30万份

- 玉米未平仓合约超过148.5万份,日均成交量超过20万份

虽然木材流动性差,但是其价格走势具有前瞻指引作用,因为缺乏流动性的市场往往会先于其他市场大幅上涨或下跌。

木材价格上涨的三个原因

1. 在抵押贷款利率明显走高之前,利率上升的前景可能会在今年春季引发新屋购买热潮。

2. 美国的基础设施重建计划可能需要大量的建筑材料,木材也不例外。

3. 流动性不足导致5月份木材价格过高,8月份又过低。通胀压力继续影响着所有商品,生产投入成本、工资和其他价格对所有原材料价格构成上行压力。

木材期货暗示其他原材料价格将会上涨

木材市场的复苏表明原材料价格短期内不会下跌。美联储和财政部“通胀暂时”的借口可能搬起石头砸了自己的脚。

牛市很少呈直线上涨状态,大宗商品是高度不稳定的资产。 即使是流动性最好的商品期货市场也会经历剧烈的回调下跌,就像我们最近在原油市场再次看到的那样。 纽约商品交易所(NYMEX)近月的原油期货价格从7年的高点85.41美元跌至12月初的62.43美元,在短短六周内下跌了26.9%。 如果经济学家开始将油价下跌作为通胀正在消退的证据,那就要小心了,因为能源大宗商品目前处于一年中最疲软的季节。

木材价格正在向向2021年区间的中点移动,随着法定货币继续贬值,2022年的原材料市场可能继续上涨。

通胀是一头凶猛的野兽。美联储对2022年和2023年短期利率的预测分别为0.90%和1.60%,当前的通胀水平将使未来几年的实际利率保持在负值。 通胀是大宗商品最好的朋友,而木材价格告诉我们,如果没有强势的货币政策作为回应,这头野兽将继续咆哮。