作者简介:Sylvain Ribes是一名加密货币交易者和投资者。

我在本文中将披露为何所有加密货币资产的交易量中30多亿美元是编造出来的,以及为何交易量排名第一的 OKex是罪魁祸首,高达93%的交易量纯属子虚乌有。我分析了公开的数据,竭力还世人一个真相。

我当初挖掘数据撰写本文时,没想到最后会探讨虚假交易量这个话题。我最初只想收集加密货币资产流动性方面的数据,以此补充交易量数据。我原以为评估资产的价值时,这会证明一个值得关注的指标。

我认定首选的度量指标是从各大交易所收集订单,然后评估如果市场出售任意价值 5 万美元的加密货币,价格会下跌多少。我在本文中称这个数字为“跌幅”(slippage)。然后,我会完善跌幅这个度量指标:在每一个交易所根据它们处理的交易量来增加或减少出售量,并在货币市值方面改变出售量。

我本以为,交易量越大,跌幅通常会越小;不同的货币会出现一些差异。毕竟,如果某一个货币对(pair)之间出现巨额的交易量,做市商(market maker)之间的竞争肯定非常激烈,以满足活跃的买家和卖家的需求。而这种竞争势必会使订单密集,减少价差。

是这样吗?

没错,结果表明这是明显的趋势。但我原以为货币之间的差异很小,实际上却发现交易所之间差异非常大。这不是可等闲视之的那种差异(“哦,交易所的用户肯定行为不一样”),而是只能由被夸大95%的一些数据才解释得了的那种差异。

首当其冲的是 OKex,目前它在 CoinMarketCap和LiveCoinWatch这两个网站上以总计 17 亿美元的交易量成为头号交易所。

OKex 是个鬼镇

在一个完全缺乏监管的市场,出现一点虚假交易和人为抬高交易量本在意料之中。只是我没料到这种作假的严重程度。不妨看看下面这张图:

跌幅=f(交易量),OKex、Kraken、Bitfinex和GDAX

我选择了加密货币日交易量超过10万美元的四大交易所:OKex、Kraken、Bitfinex和GDAX在24小时内的交易情况作为研究参数,该图显示了所有货币对的平均跌幅和交易量。

比如说,右下角的桔黄色点代表GDax,交易量接近2亿美元,跌幅不到0.1%。

这张图触目惊心。它表明,虽然前面三家交易所的行为大体上相似,但是OKex货币对(红色)就交易量而论跌幅大得多。正如我前面解释的那样,这只能意味着OKex声称的交易量大部分完全是编造出来的。

为了进一步说明问题,我决定从数据集中剔除超过4%的所有跌幅数据。重新引入之前被忽略的数据表明了OKex流量来得更荒谬,需要对数标度:

跌幅=f(交易量),OKex、Kraken、Bitfinex和GDAX-对数标度

许多货币对尽管声称交易量高达500万美元,如果你只想变现5万美元的资产,跌幅就会超过10%!我在分析数据时(2018年3月6日),那些货币对包括:NEO/BTC、IOTA/USD和QTUM/USD。

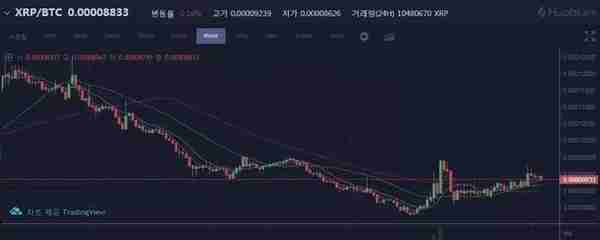

虽然单单那些数字就毫无异议地表明:OKex的绝大部分交易量是虚假的,但我没有亲眼见到它是如何做手脚的。因而我登录进入到了该平台,查看了一些货币对的交易历史记录。的确,它伪造交易量的手段实在太明目张胆了:

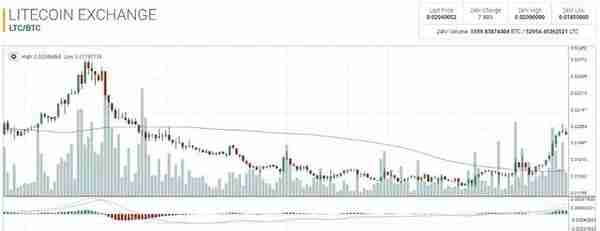

交易量= $1b * sin ( epoch )

将这个异常漂亮、始终一致的正弦交易量与实际交易所上发生的情况作一番对比:

在所有货币对,Poloniex的流动性总体上很强,尽管交易量自2017年8月以来减少了。

这不是从中学示波器出来的正弦曲线图。

有人会说“但这是中国的昼夜更替!”OKex的工程师苦心孤诣地让虚假交易不如逐渐增加的交易量来得显眼,结果最后弄出来的却是一条堪称完美的正弦波形曲线。

作假有多严重?

尽管很明显OKex 的交易量水份很大,但这个水份到底是90%、95%还是99%?我提出以下方法:

列出几家信得过的交易所,它们在这方面都有一致的行为:

对这些交易所的合并数据集执行回归运算,以便能够从观察到的跌幅来预测交易货币对的交易量。

将OKex声称的交易量数字与我们的模型预测的估计交易量数字进行对比。

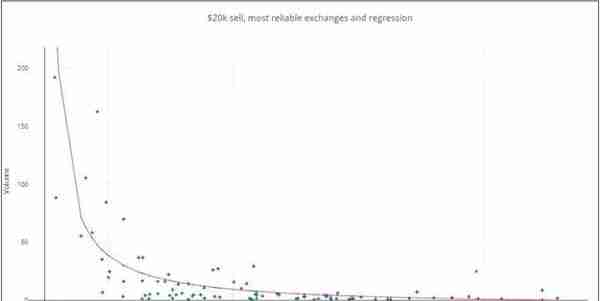

为此,我使用了来自下列几家交易所的数据:Bitfinex、GDAX、Poloniex、Bistamp、Gemini和Kraken。鉴于在较低交易量下数据具有的波动性,我还决定改变使用的度量标准:我模拟出售 2万美元,而不是出售5万美元。

来自信得过的交易所的数据就是这样,这回显示交易量与跌幅是函数关系:

交易量= 4.4/跌幅 — 5.5

请注意:由于数据极具波动性,只要跌幅超过0.7%,任何模型都很荒谬。一旦超过该阈值,唯一合理的解释就是,预计的交易量极可能不到100 万美元。

将清晰的OKex数据添加到上面图表上后,你会发明哪里明显不对劲:

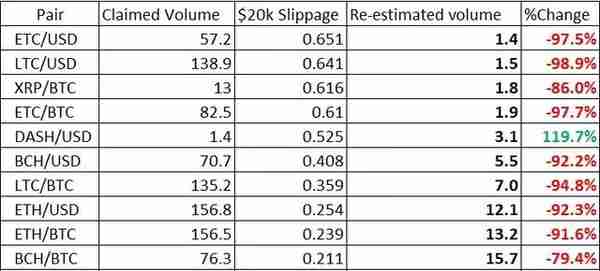

在所选择的货币交易量超过10万美元的28个货币对中,只有11对的跌幅在0.7%以下,它们分别如下:

OKex数据和估计的%虚假交易量

据该模型显示,这些货币对的虚假交易量的总比例高达93.6%,委实惊人。被丢弃的货币对(跌幅> 0.7%)不会对该数字有大的改变。

大概是由于缺乏可靠的数据集,我使用的回归面对非常大的交易量不是很准确。如此一来,似乎只有丢弃BTC/USD货币对才合理。不过数字依然高得离谱:OKex的所有交易量中约92.9%要有可能是编造出来的。

火币(Huobi)紧随其后

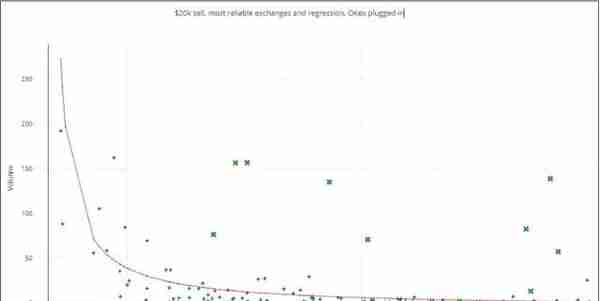

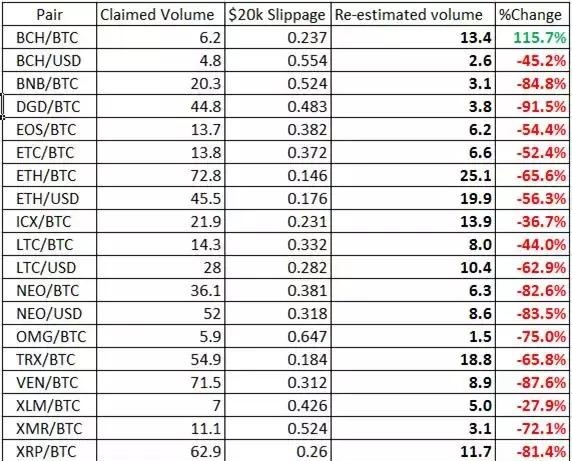

类似OKex,中国监管部门打击后,火币关停,以便在采用Huobi.pro许可证的情况下,重新开张。采用同样的办法,得到如下的结果:

火币的数据和估计的%虚拟交易量

作假的交易量达到81.8%,虽不如前面的OKex那么厚颜无耻,但这个比例仍然极高。

瞄一眼火币的交易历史,很容易证实这一点:虽然火币的交易量看起来比OKex更煞有其事,但是仍可以看出长期采用低调的虚假交易:

合法的交易量维持不了任何一种恒定的基准线

中国刷单军团

无论你有没有察觉,CoinMarketCap最近列出了许多这样的中国交易所:它们都声称交易量很高,可是谁都没有听说过。其中大多数显然使用同样的用户界面和交易引擎。

其中包括Lbank、Exx、RightBTC、CoinEgg、Zb、BitZ、Bibox、CoinEx和BTC-Alpha等,但绝对并不仅限于这些交易所。

这些平台公然伪造交易量,甚至不需要我再用数据演示一遍,你只要自己看一眼。CoinMarketCap和LiveCoinWatch竟然将这类交易所与有时步履维艰的合法交易所列在一起,这绝对是一种耻辱。

HitBTC和币安

出于种种原因,我怀疑替代币(altcoin)领域的两大领头羊:HitBTC和币安(Binance)。下面是它们与我们的一批“值得尊敬”的交易所相比的情况:

HitBTC和币安vs参考交易所

不难看出,就特定的交易量而言,这两家交易所(尤其是橘黄色的币安)显得流动性要明显差一截,因而比较可疑。

我们对HitBTC和币安进行了与前面对OKex和火币同样的分析,得出了下列结果。先来看看HitBTC:

HitBTC数据和预测的交易量差异

那些数字算不上很大。虽然它们证明HitBTC的流动性比参考交易所差一点,但声称的交易量和重新估计的交易量之间这种小小的差异可能源自诸多原因,包括纯粹的方差。

不过,币安的结果比较耐人寻味:

币安数据和预测的交易量差异

币安的交易量与我们的数学预测相差70%令人担忧。不过要记住,模型的输入是某个交易货币对的跌幅,这对于绝对交易量而言并非完全内生的。

的确,我从本人的亲身经历知道,说到API交易,币安有相当严格的政策。我曾争论过为何我认为这类规则十分愚蠢,因为它们只会阻碍交易所的发展和流动性。

确实,由于这些限制性的交易规则,在几个交易所上运行做市策略的许多人可能不情愿在币安上搬用同样的策略,原因是根本不知道不该跨越的实际界限,他们会不断被禁止交易。

由于专业的做市商比较少,很容易看到订单如何变得更少,因而引入的模型有可能完全不适用。不过这也让我们在将来密切关注币安声称的交易量,不过审视它的交易量历史并未显示它有任何明显的可疑活动。

注意事项

解读这些数据不应该只停留在其表面,原因如下:

就像我提到币安时所说的那样,API条件很重要。不难发现,在任何特定的交易所上,更好的API可改善流动性。

手续费也很重要。更高的手续费意味着做市商没有多大的动机来出价高于自己、减少价差。

我只收集了24小时的平均样本,懒得控制方差。我不是搞学术研究的,也不是统计学专家,但看起来大多数结果有根有据。欢迎发表不同的意见。

这只是冰山一角,还有隐藏的订单。我分析的一些交易所可能允许用户把限价订单隐藏起来。然而,由于Bitfinex也提供这种功能,但是其行为却与其余的“参考交易所”非常一致,我认为基本上可以不用考虑对观察到的流动性带来的影响。

不同客户群在不同交易所上可能会有不一样的行为,不过从我个人的算法交易经验来看,这往往只是坊间传闻。

为何你要关注此事?

有人可能会说“既然这不是受到监管的市场,甚至谈不上是非法的,为什么它们不能想做啥就做啥呢?”这种想法是错误的。正由于市场未受到监管,市场参与者更应该承担起责任来。至少我们可以向公众宣传存在这种手法,并抵制支持这种做法的交易所。

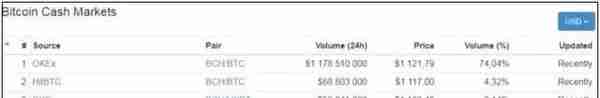

还有人可能会说“它们又没有伤害到谁”,这种想法依然是错误的。首先,由于夸大了交易量,它们就有可能欺骗那些容易上当受骗的投资者。更重要的是,即使你不容易受骗,也不是风险投资者,它们也会给一些加密货币的估值带来影响。尤其是莱特币和比特币现金多达75%的交易量是在上述某一个交易所上完成的。单单OKex就占了这两种货币交易量的30%以上。

比特币现金市场在最近一波高涨行情时的现状

通过展示基本上作假的交易量,这些货币对交易者来说更有吸引力,因为它们似乎获得了比实际更高的关注(交易量是抵御波动性的一剂良方)。此外,在价差高位持续完成虚假交易可能会使人们普遍高估货币的价值。

不道德的交易所还可能比拥有更多实际交易量、更强流动性的合法交易所吸引到更多的客户,允许客户更快速地交易。

最后,从事虚假交易(即便严格上来讲并不违法)仍可能预示着交易所在将来会有不当行为,应鼓励用户要格外谨慎。

结束语

我估计,每天超过30亿美元的交易量是子虚乌有,可能还不止。但不管怎么样,这种行径至少被那些流行的数据聚合平台及其大多数用户忽视了;大家要做的就是,仔细看一下,搞清楚哪里有异常。

经历了2017年的牛市热潮后,加密货币资产目前处于熊市阶段。我认为,除非我们建立起足够稳健的交易环境,否则不可能恢复这种增长势头。如果我们容忍这种公然的人为操纵,加密货币生态系统就会分崩离析。

我们都高喊:“加密货币不需要监管!”现在正是我们证明这一点的时候了。因为按照现在的情况,加密货币的现状恐怕证明了自由市场失灵。